Einleitung

Inflation ist ein Begriff, der im derzeitigen Wirtschaftsklima nur allzu bekannt ist. Angesichts der steigenden Lebenshaltungskosten, des Rückgangs der Kaufkraft von Geldern und der weltweiten wirtschaftlichen Unsicherheit ist es wichtiger denn je, Maßnahmen zu ergreifen und dafür zu sorgen, dass dein Geld so lang wie möglich reicht.

Zum Glück gibt es Hilfe. Wir haben diesen ultimativen Leitfaden zusammengestellt, wie man sich gegen die Inflation schützen kann und welche praktischen Maßnahmen man ergreifen kann, um seine Kaufkraft zu erhöhen. In diesem Leitfaden erfährst du alles, was man wissen muss, um zu verstehen, woher die Inflation kommt, wie sich die Inflation auf deine Anlagen auswirkt, wie die Zentralbanken die Inflation bekämpfen und welche Vor- und Nachteile die einzelnen Anlagemöglichkeiten haben.

Was ist Inflation?

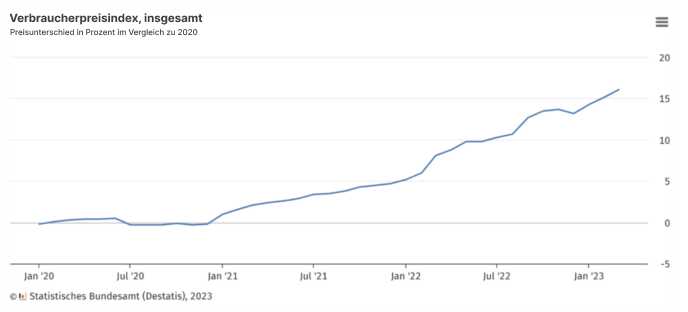

Einfach ausgedrückt, ist die Inflation der jährliche Preisanstieg für dieselben Waren und Dienstleistungen.

Sie wird mit dem Verbraucherpreisindex gemessen, der eine breite Palette von Gütern des täglichen Bedarfs erfasst und die Preisänderung für diese Güter in diesem Jahr im Vergleich zum Vorjahr berechnet.

Wenn zum Beispiel eine Tasse Kaffee heute 3 € kostet, die Preise aber aufgrund der Inflation im nächsten Jahr um 5 % steigen, wird die gleiche Tasse Kaffee im nächsten Jahr 3,15 € kosten.

Im Grunde ist das Geld, das man heute hat, dank der Inflation in Zukunft weniger wert.

Deshalb ist es wichtig, dieses Geld zu investieren, um seinen Wert zu erhalten und es nicht auf dem Bankkonto liegen zu lassen.

Die Auswirkungen der Inflation über einen sehr langen Zeitraum können für die Ersparnisse besonders negativ sein, wenn man sie einfach auf der Bank lässt. Ein Beispiel: 1 € auf der Bank wird in 25 Jahren nur noch 50 Cent wert sein.

Deine Ersparnisse auf dem Bankkonto zu horten ist die schlechteste Art, für die Zukunft zu sparen.

Die wichtigsten preisbeeinflussende Faktoren

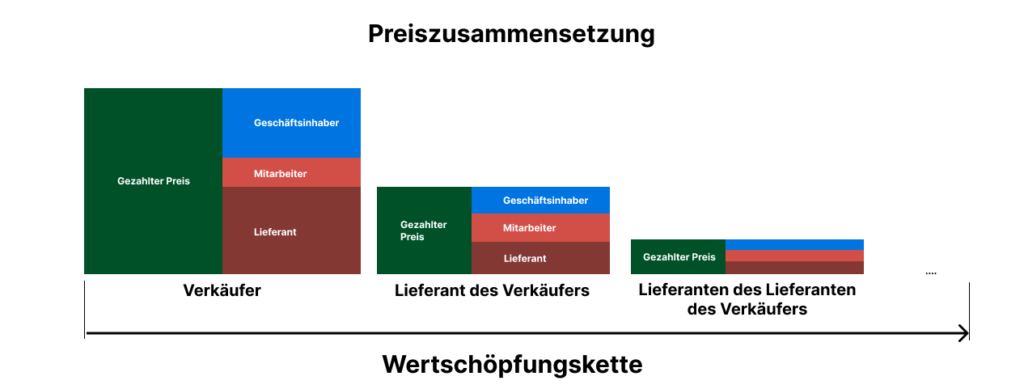

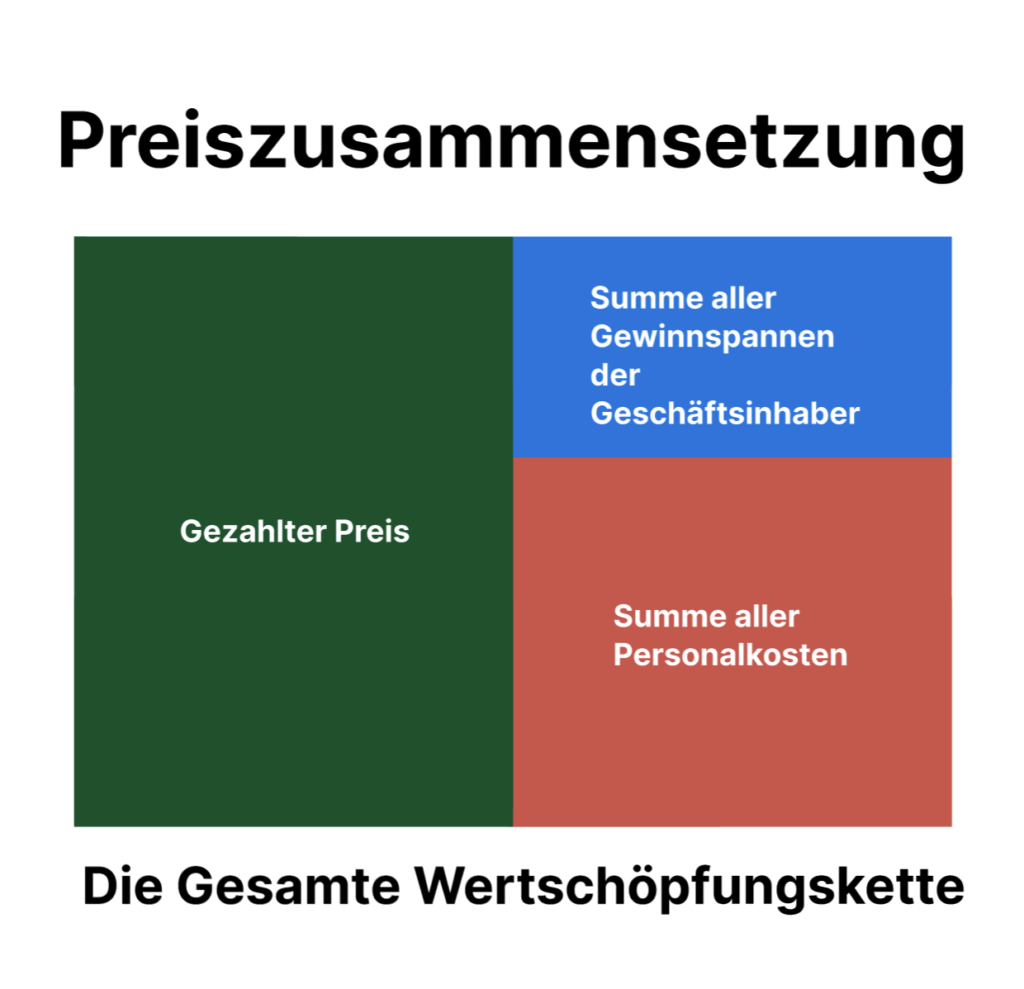

Um die Inflation und die Faktoren, die sie beeinflussen zu verstehen, sollte man wissen, wie die Preise in der Wirtschaft festgelegt werden.

Wenn man ein Unternehmen für eine Ware bezahlt, wird das Geld, das man an dieses Unternehmen zahlt, für drei Dinge verwendet:

- Erstens: Der Geschäftsinhaber muss seine Angestellten bezahlen.

- Zweitens: Der Unternehmer bezahlt die Lieferanten, die er braucht, um dir die Ware zu verkaufen.

- Drittens: Was immer an Geld übrig bleibt, ist für den Geschäftsinhaber selbst. Dieses Geld kann für das Geschäftswachstum verwendet werden.

Nehmen wir zum Beispiel an, dass das Unternehmen die Form eines selbstgemachten Limonadenstands annimmt.

Der Eigentümer muss zunächst diejenigen bezahlen, die die Limonade herstellen, und diejenigen, die hinter dem Limonadenstand stehen, um die Limonade an den Kunden zu verkaufen.

Dann muss er die Zitronen kaufen, die zur Herstellung der Limonade verwendet werden, sowie alle Geräte, die er zur Herstellung der selbstgemachten Limonade benötigt. Das sind die Lieferanten.

Am Ende des Tages bleibt das übrig, was er verdient hat. Das nennt man die Gewinnspanne.

Aber das ist noch nicht alles. Derselbe dreistufige Prozess wiederholt sich beim Lieferanten der Zitronen:

- Erstens zahlt er seine Mitarbeiter

- Zweistens seine Lieferanten

- Drittens behält er die Gewinnspanne.

Der gesamte Prozess, der alle Lieferanten und deren Zulieferer umfasst, wird als Wertschöpfungskette bezeichnet.

Wenn wir alle Gewinnspannen der Unternehmer und alle Kosten der an der Wertschöpfungskette beteiligten Arbeitnehmer zusammenzählen, wird deutlich, dass der Preis im Wesentlichen durch zwei Faktoren bestimmt wird.

- Die Summe der Gewinnspannen der Unternehmenseigentümer entlang der Wertschöpfungskette

- Die Summe der Arbeitskosten aller an der Wertschöpfungskette beteiligten Arbeitnehmer

Die Auswirkung von Arbeitskosten auf Preise

Im Grunde ist der niedrigste Preis eines Artikels die Summe aller (Teil-)Kosten der Arbeit, die zur Herstellung dieses Artikels erforderlich ist.

Wenn man ein Unternehmen für einen Artikel bezahlt, bezahlt das Unternehmen zunächst seine Mitarbeiter und dann seine Lieferanten für die benötigten Waren oder Dienstleistungen. Diese Lieferanten wiederum tun das Gleiche, so dass am Ende des Tages das gesamte Geld für den Artikel zunächst an alle Mitarbeiter fließt, die an der Herstellung des gekauften Artikels beteiligt sind.

Arbeit kann in verschiedenen Teilen der Welt billiger sein. Grundsätzlich gilt jedoch, dass die Summe aller Arbeitskosten, die zur Herstellung eines Artikels erforderlich sind, den absolut niedrigsten Preis für einen Artikel bestimmt.

An Orten, an denen die benötigten Arbeitskräfte knapp sind, steigen die Löhne. Dies kann sich in den Preisen der Waren niederschlagen.

Die Auswirkung von Nachfrage auf Preise

Der zweite wichtige Faktor ist die Frage, wie viel von der Gewinnspanne den Unternehmern nach der Bezahlung ihrer Mitarbeiter und Lieferanten verbleiben kann.

Im Allgemeinen möchten viele Unternehmer ihre Gewinnspanne so hoch wie möglich ansetzen. Wenn die Situation dies zulässt, können sie dies ausnutzen.

Setzt der Unternehmer seine Preise jedoch zu hoch an, ist es wahrscheinlicher, dass sich potenzielle Kunden an einen Konkurrenten wenden.

Eine bemerkenswerte Ausnahme wäre, wenn der Markt einen Nachfrageschub erlebt, mit dem er nicht Schritt halten kann. Dies bedeutet, dass die Unternehmer bessere Bedingungen haben, um leichter höhere Preise zu verlangen.

Deshalb richten sich die Gewinnspannen der Unternehmer nach der Nachfrage.

Bei einer hohen Nachfrage bemühen sich konkurrierende Unternehmer jedoch eher darum, ihr Geschäft schnell zu erweitern und mehr Geld zu verdienen. Diese hohe Nachfrage veranlasst die Unternehmer auch dazu, neue Unternehmen zu gründen, um im Wettbewerb bestehen zu können.

Dadurch erhöht sich das Angebot, was bedeutet, dass die Preise dann wieder sinken.

Auf gut funktionierenden Märkten (mit guter Rechtsdurchsetzung, fairem Wettbewerb, fehlender Korruption und fehlenden Monopolen) sind hohe Gewinnspannen nur vorübergehend und sinken im Laufe der Zeit mit dem Aufkommen von Innovationen und Wettbewerbern.

Welche Ereignisse können Preise beeinflussen?

Staatsausgaben

Der Staat kann die Staatsausgaben erheblich steigern, was zu einem Anstieg der Nachfrage nach Waren und Dienstleistungen über das bestehende Niveau hinaus führt. Dies gilt vor allem dann, wenn die Ausgaben mit Geld getätigt werden, das nicht von den Verbrauchern stammt.

Der daraus resultierende Anstieg der Wirtschaftstätigkeit erhöht den Bedarf an Arbeitskräften. Wenn Arbeitskräfte generell knapp sind, werden die Löhne in der gesamten Wirtschaft steigen, was zu einer Inflation führen kann.

Welthandel

Die Erschließung neuer Märkte kann die Verfügbarkeit von Arbeitskräften und Ressourcen drastisch erhöhen.

Der Aufstieg Chinas und sein beträchtliches Arbeitskräftepotenzial in der Weltwirtschaft haben beispielsweise dazu beigetragen, die Verbraucherpreise zu senken.

Allerdings schränkten die strengen Abriegelungen in China aufgrund der Covid-19-Pandemie die Fähigkeit der Arbeitskräfte, an der Weltwirtschaft teilzunehmen, stark ein. Dadurch verringerte sich die Produktionsleistung in China, was sich auf die Wertschöpfungsketten vieler Produkte auswirkte.

Angebotsschock

Ein weiteres vorübergehendes Ereignis, das sich auf die Preise auswirken kann, ist eine schnelle und unerwartete Unterbrechung des Angebots mit wichtigen Ressourcen. Ein Beispiel hierfür ist der Krieg zwischen der Ukraine und Russland, der zu einem Angebotsschock bei natürlichen Ressourcen führte.

Angebotsschocks sind meist nur vorübergehend, da der Wettbewerb der Anbieter dazu beiträgt, die Situation zu normalisieren. Außerdem suchen Unternehmen, die vor dem Versorgungsschock auf diese Lieferungen angewiesen waren, schnell nach Alternativen.

Was sind die negativen Folgen der Inflation?

Wenn die Preise fallen oder gleich bleiben, gibt es kaum einen Anreiz, Geld zu investieren. Warum sollte man zum Beispiel investieren, wenn ein Euro in heutigem Geld noch Jahre später den gleichen Wert hat?

Wenn die Preise sinken oder gleich bleiben, spricht man von Deflation.

Sie wird von Wirtschaftswissenschaftlern allgemein als schlecht angesehen, weil sie den Anreiz für Investitionen beseitigt. Warum sollte man sein Geld überhaupt aufs Spiel setzen, wenn man durch Nicht-Investieren auf Dauer reicher wird?

Allerdings ist die Deflation im Vergleich zu dem, was Ökonomen als das schlimmste Inflationsszenario ansehen, nicht so schlimm.

Was ist das schlimmste Inflationsszenario?

Das schlimmste Inflationsszenario ist dann gegeben, wenn die Inflation voraussichtlich über lange Zeiträume hinweg anhalten wird. Dies wird als langfristige Inflationserwartung bezeichnet.

Dies hat echte negative Auswirkungen auf die Wirtschaft und die Finanzmärkte, einschließlich eines geringeren Vertrauens der Verbraucher und Unternehmen.

Wenn Verbraucher und Unternehmen erwarten, dass die Preise im Laufe der Zeit weiter schnell steigen werden, werden sie wahrscheinlich ihr Ausgabeverhalten ändern.

Worin bestehen diese negativen Veränderungen im Ausgabeverhalten?

- Negative Veränderung zum Ausgabeverhalten 1: Geld ausgeben, wenn man es hat.

Eine negative Veränderung ist die Mentalität, das Geld auszugeben, solange man es hat. Dies führt zu einer stark erhöhten Verbrauchernachfrage und einem Kreislauf von Preiserhöhungen.

- Negative Veränderung zum Ausgabeverhalten 2:

Wenn die Preise stärker steigen, als es rentable Investitionen in der Wirtschaft gibt, hören Unternehmen und Menschen auf zu investieren.

Dies bedeutet, dass die Tendenz besteht, kurzfristig zu denken und ihr Geld heute zu priorisieren, anstatt langfristig zu investieren.

Was kann als Folge dieser negativen Veränderungen des Ausgabeverhaltens geschehen?

Wenn erwartet wird, dass die Preise jedes Jahr erheblich steigen, kann die Wirtschaft in eine Phase unkontrollierter Inflation geraten. Dies ist der Fall, wenn die Menschen beginnen, mehr Geld auszugeben, was die Preise in die Höhe treibt, was wiederum Anreize für noch mehr kurzfristige Ausgaben schafft. Dies nennt man oft “galoppierende Inflation”.

Dies kann zu einem Teufelskreis führen, in dem die Menschen anfangen, eine noch höhere Inflation zu erwarten und ihr Geld schnell auszugeben, was die Preise weiter in die Höhe treibt.

Eine galoppierende Inflation kann schwerwiegende wirtschaftliche Folgen haben, zum Beispiel einen Zusammenbruch einer Währung, einen starken Rückgang der Wirtschaftsleistung und hohe Arbeitslosigkeit.

Welche Rolle spielen die Zentralbanken, um dies zu verhindern?

Das Ziel der Zentralbanken besteht darin, die Inflation um jeden Preis zu bekämpfen, aber dennoch eine geringe Inflation aufrechtzuerhalten, um ein Deflationsszenario zu vermeiden.

Im Allgemeinen ist das Erreichen einer Inflation von 2 % ein gemeinsames Ziel der meisten Zentralbanken.

Warum 2 %?

2 % ist ein Betrag, der sich bei den täglichen Ausgaben nicht offensichtlich bemerkbar macht, aber dennoch bedeutend genug ist, um Anreize für Investitionen zu schaffen.

Warum erhöhen die Zentralbanken die Zinssätze, um die Inflation zu bekämpfen?

Um die Rolle der Zentralbanken in Bezug auf die Inflation zu verstehen, ist es wichtig, die Beziehung zwischen den Zentralbanken und dem Staat zu kennen.

Die Zentralbanken wurden als Schutz für die Wirtschaft geschaffen. Sie dienen nicht nur als Ausfallsicherung für insolvente Banken, sondern haben auch die Aufgabe, die Inflation niedrig zu halten.

In demokratischen Ländern sind die Zentralbanken ein von der Regierung unabhängiges Organ.

Das liegt daran, dass sie in der Lage sein müssen, auch sehr unpopuläre Entscheidungen zum Wohle der Gesellschaft zu treffen, was für eine Regierung sehr schwierig wäre, um an der Macht zu bleiben.

Ein Beispiel dafür ist der Volcker-Schock. Damals hob die US-Notenbank 1981 den Zinssatz auf 20 % an und löste damit eine schwere Rezession in der Wirtschaft aus. So unpopulär diese Maßnahme auch war, so beendete sie doch die Zeit der hohen Inflation in den 1970er Jahren.

Was kann eine Zentralbank tun, um die Inflation niedrig zu halten?

Die Zentralbanken können mehrere Dinge tun. Die Erhöhung der Zinssätze wird jedoch als die wichtigste Entscheidung angesehen, die eine Zentralbank treffen kann.

Was ist der Zentralbank-Zinssatz?

Der von der Zentralbank festgelegte Zinssatz entspricht dem Geldbetrag, der den Standardbanken als Einlage zur Verfügung gestellt wird. Dieser Zinssatz setzt den Standard für die Zinssätze, die Banken für neue Kredite anbieten.

Die Anhebung dieses Standards hat zur Folge, dass die Kosten für die Kreditaufnahme steigen und damit die Fähigkeit der Unternehmen, in Projekte zu investieren, sinkt.

Wenn beispielsweise die Hypothekenzinsen steigen, sinkt gleichzeitig die Möglichkeit für Privatpersonen, Immobilien zu erwerben.

Der Zinssatz ist in der Tat ein Instrument zur Regulierung der Nachfrage.

Wenn Kredite aufgrund höherer Zinsen teurer werden, neigen Unternehmen dazu, weniger Geld bei Banken zu leihen. Dies bedeutet, dass wahrscheinlich weniger Investitionsprojekte durchgeführt werden, was zu einer geringeren Nachfrage nach Dienstleistungen und Waren führt.

Dieser Nachfragerückgang ist wiederum ein Anreiz für die Unternehmer, ihre Gewinnspannen zu senken. Dies bedeutet, dass sie möglicherweise einige ihrer Mitarbeiter entlassen müssen, um dies zu kompensieren.

Warum sollte dies unbeliebt sein, wenn diese Politik vom Staat gemacht wird?

Im Allgemeinen neigen Politiker nicht dazu, wiedergewählt zu werden, wenn die Wähler ihren Arbeitsplatz verlieren. Außerdem ist es für die Zentralbanken schwer vorherzusagen, wann genau sie die Zinssätze nicht mehr erhöhen sollten. Tatsächlich haben die Maßnahmen der Zentralbanken zur Senkung der Inflation in der Vergangenheit gelegentlich über ihr Ziel hinausgeschossen und die Wirtschaft sogar in eine Rezession geführt.

- Auch die staatliche Kreditvergabe wird teurer

Die Haushalte der Regierungen werden schwieriger aufrechtzuerhalten, und die höheren Kosten ihrer Verschuldung können sie dazu zwingen, beliebte Programme wie Sozialausgaben zu kürzen.

- Das Vermögen der Menschen ist direkt betroffen, wenn die Bewertungen sinken

Eine Anhebung der Zinssätze wirkt sich unverhältnismäßig stark auf die Bewertung bestehender Anlagen aus, was zu geringeren Investitionsrenditen führt. Dies wäre für die Politiker gegenüber den Wählern nur sehr schwer zu rechtfertigen.

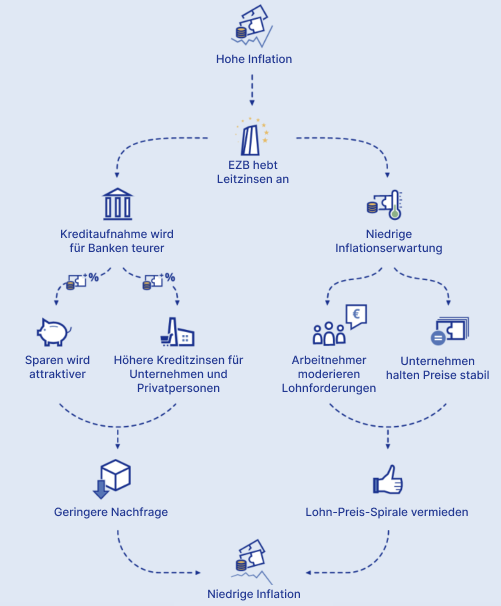

Wie kann eine Anhebung der Zinssätze die Inflation senken?

Eine Anhebung der Zinssätze erhöht die Kreditkosten für Unternehmen, was die Wirtschaftstätigkeit bremst, da weniger Projekte die erforderliche Finanzierung erhalten, um anlaufen zu können.

Die Summe aller Ausgaben in der Wirtschaft (Gesamtnachfrage) geht zurück, und der Wettbewerb um die verbleibenden Unternehmen nimmt zu.

Diese Grafik der EZB fasst es recht gut zusammen:

Wie sich die Inflation auf Investitionen auswirkt

Was ist die “Realrendite”?

Die reale Rendite ist die tatsächliche Rendite, die man für seine Investition erhält. Sie unterliegt der Inflation, was bedeutet, dass die reale Rendite schwanken kann.

Wie sieht ein Beispiel dafür aus?

Nehmen wir an, man investiert 10 € (die Kosten für ein BigMac-Menü) in Staatsanleihen der BananaRepublik, die 50 % Zinsen zahlen. Das bedeutet, dass man nächstes Jahr 15 € haben wird.

Allerdings haben sich die Preise seit dem letzten Jahr verdoppelt, und ein Big-Mac-Menü kostet jetzt 20 €.

Man kann sich ein Big-Mac-Menü heute mit 10 € leisten und nicht in einem Jahr, wenn es 20 € kostet.

Die Rendite betrug 50 % für das Geld, das man in die Anleihen investiert hat, aber die Möglichkeit, ein BigMac-Menü zu kaufen, sank um 25 %. Dies nennt man die reale Rendite.

Wenn man sein Geld auf seinem Bankkonto spart, ergibt sich in der Regel eine negative reale Rendite von etwa -1,5 %. Ab 2023 beträgt die negative Realrendite jedoch sogar -8,3 %.

Was ist die klügste Investition für meine Situation?

Entdecke deine besten Investitionsmöglichkeiten mit einem Investmentberater von Horizon65.

Um einen umfassenderen Blick auf die Inflation zu werfen, sollten wir uns ansehen, wie sich die Inflation auf Investitionen im Allgemeinen auswirkt.

Die Auswirkung der Inflation auf Bewertungen

Das Ziel einer Investition ist es, eine positive reale Rendite zu erzielen.

Anlagen mit einer positiven realen Rendite werden oft als Inflationsabsicherung bezeichnet. Es handelt sich um eine Anlage, die sich unabhängig von der Inflation gut entwickelt.

Der einfache Teil des Investierens besteht darin, Geld für den Kauf einer Anlage umzuschichten.

Der schwierigere Teil besteht allerdings darin, sein Geld zurückzubekommen, und zwar hoffentlich mit einer Rendite.

Es gibt im Wesentlichen zwei Möglichkeiten, wie man sein Geld zurückbekommen könnte:

- Investitionen werden im Laufe der Zeit durch regelmäßige Zahlungen zurückgezahlt (wie Miete, Dividenden).

- Investitionen steigen im Wert und werden zurückgezahlt, wenn man den Vermögenswert verkauft (z.B. Wertsteigerungen).

Von diesen Methoden gilt die erste Kategorie, die cash-flow-basierte Rückzahlung, als die sicherste. Sie stützt sich nicht auf den Marktwert der Investition. Stattdessen stützt sie sich auf die Fähigkeit der Investition, Gewinne zu erwirtschaften.

Für die zweite Kategorie müssen wir uns jedoch mit Bewertungen und deren Funktionsweise befassen.

Cashflow-basierte Bewertungen

Die Cashflow-Bewertung ist eine Methode zur Schätzung des Wertes eines Investitionsgutes auf der Grundlage der zu erwartenden Einnahmen.

Abgesehen von der Rückzahlung der ursprünglichen Investition gibt es jedoch noch zwei weitere Faktoren, die bei der Festlegung des Preises für diesen Vermögenswert eine Rolle spielen.

Erstens ist da die erwartete Rendite, die der Investor zu erhalten hofft.

Dieser wird durch die Marktnachfrage nach dieser Art von Vermögenswerten bestimmt. Für den Verkäufer besteht ein Anreiz, zu einem höheren Preis zu verkaufen, während der Käufer eine höhere Rendite anstrebt.

Nehmen wir an, der marktübliche Zinssatz für diese Art von Vermögenswerten beträgt 5 %.

Betrachten wir einfache Cashflow-Bewertungen mit einer Investition von 100 €, die sich in 10 Jahren selbst zurückzahlen, während die Investition nach 10 Jahren aufhört, den Investor zu bezahlen.

Rein rechnerisch gehen 100 € hinein, und 100 € kommen zurück.

Angenommen, der Anleger, der eine Rendite von 5 % erzielen möchte, ist jedoch nur bereit, dafür 87 € zu zahlen, wenn es keine Inflation gibt.

Wenn der Anleger davon ausgeht, dass die Inflation in den nächsten 10 Jahren bei 5 % liegen wird (langfristige Inflationserwartung), ist er nur bereit, noch weniger zu zahlen.

Der Grund dafür ist, dass er neben seiner Rendite auch sichergehen will, dass er sein Geld realwirtschaftlich nicht verliert.

In diesem Fall sind sie nur bereit, 71 € für diese Investition zu zahlen.

So wirkt sich die Inflation auf cashflow-basierte Bewertungen aus.

Außerdem wird in diesem Beispiel davon ausgegangen, dass der Cashflow aus der Investition selbst nicht durch die Investition beeinflusst wird, was in den meisten Fällen nicht der Fall ist.

Bei Immobilieninvestitionen kann man die Miete oft entsprechend der Inflation erhöhen. Bei Unternehmen sinkt der Gewinn in der Regel, wenn die Geschäftskosten steigen.

Marktbasierte Bewertungen

Der Wert einer Investition wird letztlich durch den Preis bestimmt, den willige Käufer auf dem Markt bereit sind, dafür zu zahlen.

Dies bedeutet in der Regel, dass bereitwillige Käufer eine Mindestrenditeerwartung für diese bestimmte Art von Investitionen haben, wobei das Risiko berücksichtigt wird (Zuverlässigkeit der Rendite).

Während Aktien in der Vergangenheit höhere durchschnittliche Renditen als Anleihen boten, gelten Anleihen im Allgemeinen als sicherere Anlage mit besser vorhersehbaren Erträgen.

Allerdings sind die Marktbewertungen nicht immer zahlenbasiert.

Die Marktbewertungen werden grundsätzlich durch Angebot und Nachfrage bestimmt. Wenn die Nachfrage steigt, steigen auch die Bewertungen.

Die Marktnachfrage kann in einigen Fällen emotional bedingt sein, z. B. wenn ein Hauskäufer für eine Immobilie, die ihm besonders gut gefällt, mehr als den marktüblichen Preis zahlt.

Ein weiterer häufiger Faktor ist der Drang des Anlegers, lieber jetzt als später zu investieren, weil er befürchtet, etwas zu verpassen.

“FOMO” (im Englischen, „Fear of missing out“) oder die Angst, etwas zu verpassen, ist eine weit verbreitete Emotion unter Anlegern sowohl auf dem Kryptowährungs- als auch auf dem Aktienmarkt. Anleger fühlen sich oft gezwungen, Vermögenswerte zu aktuellen Preisen zu kaufen, in der Hoffnung, von zukünftigen Preissteigerungen zu profitieren, was dazu führt, dass sie ihre Investitionen in der Hoffnung behalten, sie später zu einem höheren Preis zu verkaufen.

Marktbasierte Bewertungen beruhen in der Regel auf einer rationalen Analyse numerischer Daten, aber es ist wichtig zu erkennen, dass auch Emotionen eine Rolle bei der Bestimmung des Preises spielen können, den Käufer zu zahlen bereit sind.

Wie hoch ist der Marktwert meiner Wohnung?

Finden Sie es heraus, indem Sie die Horizon65-App herunterladen.

Produktionskostenbasierte Bewertungen

Wenn die Hersteller in der Lage sind, Waren wie Autos oder Rohstoffe wie Eisen, Kupfer oder Öl zu günstigen Bedingungen zu produzieren, ist das Angebot des Gutes oft nicht begrenzt.

Infolgedessen wird der Preis des Gutes in erster Linie durch die Produktionskosten bestimmt.

In Situationen, in denen viele potenzielle Produzenten auf dem Markt miteinander konkurrieren, können die Gewinnspannen erheblich reduziert werden, manchmal auf bis zu 5 %.

In solchen Fällen kann der Marktpreis des Gutes als die aggregierten Arbeitskosten zuzüglich dieser minimalen Marge von 5 % berechnet werden.

Auswirkungen der Inflation auf die Bewertungen

Die Inflation kann sich auf cash-flow-basierte Bewertungen auswirken, indem sie die Renditeerwartungen der Anleger erhöht und die Rentabilität einer Investition möglicherweise verringert.

Je unmittelbarer diese Cashflows sind, desto weniger wird die Bewertung beeinflusst. Allerdings führt eine höhere Inflation tendenziell zu einer niedrigeren Bewertung dieser Anlagen. Sollte die Inflation jedoch sinken, sollten sich diese Anlagen wieder erholen können.

Wachstumswerte wie Uber, bei denen die Einnahmen eher ein Versprechen als eine Realität sind, werden hart getroffen, wenn ein Anleger den Aktienkurs als Cashflow-basierte Bewertung betrachtet.

Was ist mit produktionsbasierten Bewertungen?

Produktionsbasierte Bewertungen reagieren besonders stark auf die Inflation, da die Bewertung im Einklang mit den Produktionskosten steigt.

Bei den meisten Investitionen wird die Bewertung in erster Linie durch den Markt bestimmt. Die Nachfrage nach einer Anlage kann auf der Überzeugung beruhen, dass ihr Wert in der Zukunft steigen wird, wie bei Kryptowährungen, oder sie kann durch erhöhte Ausgaben in der Wirtschaft angetrieben werden, wenn beispielsweise Regierungen stark in die Infrastruktur investieren.

Daher ist es wichtig, bei der Planung des Schutzes Ihres Vermögens vor Inflation ausschließlich marktbasierte Anlagen zu vermeiden, da sich das Ergebnis oft als unsicher erwiesen hat.

Wie viel werden deine Investitionen in Zukunft wert sein?

Wir von Horizon65 haben eine mobile App entwickelt, mit der du genau das herausfinden kannst.

Eine Übersicht von Investitionsmöglichkeiten und wie sie auf die Inflation reagieren?

Wir wissen zwar nicht mit Sicherheit, wie einzelne Investitionen und ihre Bewertungen auf die Inflation reagieren werden, aber wir können uns die Auswirkungen der Inflation auf die einzelnen Investitionen ansehen.

Rohstoffe

Rohstoffe können auf den Finanzmärkten gekauft, verkauft oder getauscht werden. Sie werden häufig als Vorleistungen für die Produktion verschiedener Waren oder Dienstleistungen verwendet.

Rohstoffe umfassen eine sehr breite Palette von Produkten, wie zum Beispiel:

- Landwirtschaftliche Erzeugnisse (Getreide, Viehzucht, Milchwirtschaft, Forstwirtschaft)

- Natürliche Ressourcen, die zur Energieerzeugung genutzt werden (Öl, Gas, Kohle)

- Umweltzertifikate, Metalle (Edelmetalle, Industriemetalle)

- Chemikalien (Kunststoffe, Industriegase, Düngemittel)

Investitionen in Rohstoffe erfolgen in der Regel in Form des Kaufs und der Lagerung dieser Güter oder des Kaufs einer zukünftigen Lieferung.

Die Rohstoffpreise sind stark von der Wirtschaftstätigkeit und der Nachfrage abhängig.

Edelmetalle

Edelmetalle werden oft als Mittel zum Schutz vor Inflation angepriesen.

Die erheblichen Wertveränderungen dieser Metalle werden jedoch größtenteils von Anlegern verursacht, die Schutz vor Inflation oder Wirtschaftskrisen suchen.

Wenn man über die Inflation und die Preise von Edelmetallen liest, sollte man daher bedenken, dass diese Preise aufgrund von Markterwartungen bereits hoch sein können und nicht die tatsächlichen Auswirkungen der Inflation widerspiegeln.

Industriemetalle

Industriemetalle werden von ihren Käufern kurz nach dem Kauf verbraucht. Ihre Bewertung basiert meist auf den Produktionskosten des Metalls.

In den letzten 40 Jahren haben sich Industriemetalle als die zuverlässigste Inflationsabsicherung erwiesen.

Immobilien

Immobilien gelten auch als zuverlässige Absicherung gegen die Inflation. In der Vergangenheit haben sich die Preise für Immobilien immer an die Inflation angepasst.

Dies ist auf mehrere Faktoren zurückzuführen

- Schwierigkeit von Neubauten

Die hohen Kosten für den Bau neuer Immobilien und der hohe Arbeitsaufwand, der dafür erforderlich ist, schränken das Angebot an zum Verkauf stehenden Immobilien ein.

- Zunahme der Bevölkerung

Mehr Menschen bedeuten mehr Bedarf an Wohnraum.

- Mietsteigerungen

Die Mieten sind in der Regel an die Inflation gekoppelt, so dass sich Immobilieninvestoren die höheren Hypotheken leisten können.

Die Kehrseite der Medaille ist, dass der Erwerb von Immobilien schwieriger werden kann, wenn die Hypotheken teurer werden. Dies ist auf die Erhöhung der Zinssätze durch die Zentralbanken zurückzuführen.

In Betracht kommen immobiliengebundene Aktien, die in Mietobjekte investieren, wie zum Beispiel REITS (Real Estate Investment Trusts).

Aktien

Auch der Besitz von Aktien, zum Beispiel von öffentlichen oder privat gehandelten Aktien (Private Equity), kann von der Inflation betroffen sein.

In Zeiten der Inflation steigen die Kosten für Rohstoffe, Arbeitskräfte und andere Inputs tendenziell an. Dies kann sich negativ auf die Gewinnspannen eines Unternehmens auswirken und die Fähigkeit des Unternehmens verringern, weiterhin in Wettbewerbsvorteile zu investieren.

Außerdem kann eine steigende Inflation zu höheren Zinssätzen führen, was die Nachfrage nach den Waren und Dienstleistungen, die das Unternehmen seinen Kunden anbietet, verringern kann.

Ein Vorteil von Aktien ist, dass ihre Kurse schnell auf die Erwartungen der Anleger reagieren, was bedeutet, dass Unternehmen, die von der Inflation negativ betroffen sein könnten, häufig bereits eingepreist sind und möglicherweise bereits an Wert verloren haben.

Die Frage, die sich bei der Anlage in Aktien stellt, ist also, welche Aktien im Wert steigen, wenn die Zentralbanken ein Ende der Inflation herbeigeführt haben.

Welche Aktien können die Inflation langfristig am besten überstehen?

Der Markt geht davon aus, dass die Inflation ab 2023 kein langfristiges Problem sein wird, da die Zentralbanken die Zinsen aktiv erhöhen, um sie zu bekämpfen.

Wenn man jedoch anderer Meinung ist und glaubt, dass die Inflation anhalten wird, könnte dies eine Gelegenheit sein, in Unternehmen zu investieren, die in der Lage sind, in einem Umfeld hoher Inflation zu überleben und möglicherweise sogar zu wachsen.

Hier sind zwei Kategorien, die sich in Zeiten hoher Inflation wahrscheinlich gut entwickeln werden:

Kategorie 1: Gewinnbringende Unternehmen mit hohen Margen

Die Fähigkeit eines Unternehmens, Preise zu verlangen, die seine Dienstleistungskosten übersteigen, ist ein starker Indikator für den von den Kunden wahrgenommenen Wert seiner Dienstleistungen.

Eine hohe Gewinnspanne kann Unternehmen bei der Bewältigung der Inflation helfen, da sie ihnen ein Polster verschafft, um die Auswirkungen von Preiserhöhungen in der Gesamtwirtschaft aufzufangen.

Unternehmen, deren Dienstleistungen einen hohen Wert haben, können ihre Preise oft erhöhen, ohne Kunden zu verlieren. Dies liegt daran, dass ihre Kunden bereit sind, für den wahrgenommenen Wert der Dienstleistung mehr zu zahlen.

Wenn man der Meinung ist, dass die Inflation langfristig anhält, sind Aktien von Unternehmen mit hohen Gewinnspannen eine gute Wahl zur Bekämpfung der Inflation.

Unternehmen mit hohen Gewinnspannen verfügen über ein größeres finanzielles Polster, um unerwartete Ausgaben oder Änderungen der Zinssätze zu bewältigen.

Das bedeutet, dass sie weniger wahrscheinlich auf die Aufnahme von Schulden angewiesen sind, um ihren Betrieb oder ihre Expansionspläne zu finanzieren. Daher ist es weniger wahrscheinlich, dass Änderungen der Zentralbankzinsen ihre finanzielle Stabilität beeinträchtigen.

Pros and cons

Pros

- Das Szenario ist auf dem Markt nicht eingepreist

- Gute Preispolitik, um rentabel zu bleiben

- Fähigkeit, Kostensteigerungen aufzufangen

- Weniger abhängig von der Amt

Cons

- Anfällig für Innovationen und neue Wettbewerber

- Es gibt keine Garantie, dass der Markt ihre Überlebensfähigkeit mit höheren Aktienkursen belohnen wird.

Kategorie 2: Investmentgesellschaften für Wohnimmobilien (Residential Real-Estate Investment Trusts (REITS))

Immobilien-Investmentfonds sind die größten Grundbesitzer der Welt. Sie gelten als eine kosteneffiziente Möglichkeit, in Immobilien zu investieren.

Die Einführung von Telearbeit führt zu erheblichen Veränderungen bei Gewerbeimmobilien, aber Wohnimmobilien bleiben eine zuverlässige Option für den Schutz vor Inflation.

Warum ist das so?

Die Wohnungsmieten steigen in der Regel von Jahr zu Jahr im Einklang mit der Inflation, während die Aktien selbst Dividenden abwerfen.

Dennoch sind REITs weiterhin anfällig für die Zinssätze der Zentralbank, da sie in hohem Maße auf Schulden angewiesen sind, um in Immobilien zu investieren.

Wenn die Zentralbank die Zinssätze über die Inflationsraten hinaus anhebt, wird ihre Rentabilität wahrscheinlich erodieren.

Pros and cons

Pros

- Die Nachfrage nach Wohnimmobilien steigt

- Das Einkommen steigt direkt mit der Inflation

- Die Bewertung von Aktien ist Cashflow-basiert und zuverlässiger

- Preisanpassung auch während der Hochinflationsphase

Cons

- Abhängig von der Verschuldung

- Aggressive Maßnahmen der Zentralbanken können die Rentabilität untergraben

Aktien, die von einer schnell vorübergehenden Inflation profitieren würden

Bei dieser Investitionsstrategie wird in Vermögenswerte investiert, die in letzter Zeit an Wert verloren haben, in der Annahme, dass sie wieder an Wert gewinnen werden, sobald die Inflation unter Kontrolle gebracht ist.

Dies hängt davon ab, dass die Zentralbank ein Ende der Inflation herbeiführt.

Wachstumsunternehmen im Technologiesektor

Aktien aus dem Technologiesektor haben unter der steigenden Inflation gelitten.

Der Grund dafür ist, dass der Schwerpunkt dieser Aktien auf Wachstum und nicht auf rentablen Einnahmen liegt.

Es ist jedoch wichtig zu wissen, dass solche Aktien in der Regel wieder auf das Niveau vor der Inflation zurückkehren, sobald die Inflation nachlässt.

Wenn man sein Geld lieber anderswo anlegen möchte, sollte man eher in ertragsorientierte Technologiewerte als in Wachstumswerte investieren.

Pros and cons

Pros

- Es ist unwahrscheinlich, dass der Preis noch weiter fällt, als er es bereits getan hat

- Langfristig höhere Einnahmen aus diesen Beständen

Cons

- Sie können ein langfristiges Inflationsumfeld nicht überleben.

- Preisanpassung erst nach Ende der hohen Inflation

Anleihen

Schuldtitel wie Anleihen werden von der Inflation tendenziell negativ beeinflusst. Das liegt daran, dass die Inflation die Kaufkraft der Zahlungen, die der Anleiheninhaber erhält, untergräbt.

Wenn man Anleihen gekauft hat, bevor die Zentralbanken die Zinssätze angehoben haben, weiß man wahrscheinlich, dass die Kurse von Anleihen tendenziell sinken, wenn die Zinsen steigen.

Wenn die Zentralbank jedoch die Zinsen anhebt, werden neu ausgegebene Anleihen für die Anleger attraktiver.

Ab 2023 ist die Inflation immer noch höher als die Zinssätze der Zentralbank, was zu einer negativen realen Rendite für Anleihen führt.

Pros and cons

Pros

- Sichere Investition

Cons

- Die Zinssätze der Zentralbanken sind nicht hoch genug, um dies als Inflationsschutz zu nutzen

Einlagen

Einlagen, wie zum Beispiel Sparkonten oder Einlagenzertifikate, werden in der Regel schnell durch die Inflation aufgezehrt.

Zinserhöhungen können zwar den Schaden der Inflation verringern, reichen aber in der Regel nicht aus, um das Vermögen zu erhalten.

Pros and cons

Pros

- Sichere Investition

Cons

- Die Zinssätze der Zentralbanken sind nicht hoch genug, um dies als Inflationsschutz zu nutzen

Krypto-Währungen

Kryptowährungen sind ein Sonderfall. Kryptowährungen haben keinen produktiven Nutzen in der Realwirtschaft und ihr Kauf und Verkauf basiert nicht auf der Nachfrage von Unternehmen.

Die Produktion von Krypto-Tokens ist festgelegt, was zu Angebotsbeschränkungen führt, aber es gibt keine wirklichen Nachfragefaktoren.

Dies bedeutet, dass Kryptowährungen keine Bewertung der Produktionskosten haben.

Ebenso generiert Krypto keinen Cashflow.

Das bedeutet, dass der Wert von Kryptowährungen ausschließlich auf der Marktnachfrage beruht, wobei die große Mehrheit der Käufer hofft, dass der Wert von Kryptowährungen im Laufe der Zeit steigen wird.

Da es sich um einen rein spekulativen Vermögenswert handelt, gibt es keine sinnvolle Möglichkeit vorherzusagen, wie sich die Kryptopreise in Reaktion auf die Inflation entwickeln werden.

Pros and cons

Pros

- N/A

Cons

- Unmöglich, die Preisentwicklung vorherzusagen, da sie nicht auf rationalen Faktoren beruht

- Nicht an die Realwirtschaft gebunden

Zusammenfassung

Je nachdem, wie man die Zukunft einschätzt, stehen einem letztlich nur vier echte Optionen zum Schutz vor Inflation zur Verfügung.

Diese sind:

- Industriemetalle

- Profitable, hochmargige Technologieaktien

- Wohnimmobilien-REITs

- Mietobjekte

Wie kann man seine Investitionen gezielt gegen die Inflation schützen?

Vereinbare ein kostenloses Beratungsgespräch mit einem Anlageberater von Horizon65, um deine Situation eingehend zu besprechen.