Einleitung

Wenn es darum geht, im Alter bequem in Rente zu gehen, ist es eine Selbstverständlichkeit, dass man jetzt anfangen muss zu investieren. Da die Menschen in unserer Gesellschaft immer länger leben, reicht die gesetzliche Rente allein nicht aus, um einen komfortablen Ruhestand zu sichern.

Eine der beliebtesten Möglichkeiten, um für den Ruhestand zu sparen, ist, in den Aktienmarkt zu investieren. Dies kann entweder direkt über Aktien oder indirekt über börsennotierte Indexfonds, bekannt als ETFs, geschehen.

Viele Finanzexperten sind sich einig, dass der Zeithorizont, über den man investiert, ein wichtiger Faktor bei der Investitionsplanung ist.

Dies werden wir in diesem Leitfaden erläutern. Dieser ultimative Leitfaden für den Ruhestand befasst sich mit aktiven und passiven Aktieninvestitionen, den zu berücksichtigenden Risiken sowie den Vor- und Nachteilen der verschiedenen Anlageformen, die am Aktienmarkt zur Verfügung stehen.

Aktive gg. passive Investitionen

Aktives und passives Investieren in Aktien sind zwei beliebte Investitionsstrategien. Beide Ansätze haben ihre Vor- und Nachteile, und die Wahl des richtigen Ansatzes hängt von den Anlagezielen, der Risikotoleranz und dem Zeithorizont des Investors ab.

Aktive Investitionen

Aktives Investieren bedeutet, einzelne Aktien oder andere Wertpapiere zu kaufen und zu verkaufen, um zu versuchen, den Markt zu übertreffen.

Wer sind aktive Investoren?

Aktive Investoren glauben, dass sie unterbewertete Wertpapiere erkennen und Marktineffizienzen ausnutzen können, um höhere Renditen zu erzielen. Aktive Anleger stützen sich bei ihren Anlageentscheidungen häufig auf ihre Fähigkeiten bei der Marktanalyse und der Auswahl von Aktien.

Bei aktiven Investoren kann es sich um Amateure, Profis oder Thesen gesteuerte Anleger handeln. Oft haben die eine Methode, bestimmte Aktien gegenüber anderen auszuwählen.

Was sind die Vorteile des aktiven Investierens?

Ein Vorteil des aktiven Investierens ist das Potenzial für höhere Renditen. Erfahrene aktive Anleger können Chancen erkennen, die der Markt möglicherweise übersehen hat, was zu höheren Renditen führt.

Aktive Investoren haben auch mehr Flexibilität bei der Auswahl der Wertpapiere, in die sie investieren. Auch können sie ihre Portfolios anpassen, wenn sich die Marktbedingungen ändern.

Was sind die Risiken des aktiven Investierens?

Aktive Investoren zahlen häufig höhere Gebühren für ihre Anlageverwaltung, was ihre Rendite schmälern kann.

Außerdem müssen aktive Investoren ihre Anlagen ständig überwachen und bei Bedarf Anpassungen vornehmen, was viel Zeit und Mühe erfordert.

Viele aktive Geldmanager schaffen es nicht, den Markt zu übertreffen. Einige sind zwar erfolgreich, aber selten beständig. Infolgedessen gehen aktive Investoren möglicherweise mehr Risiko als nötig ein, ohne höhere Renditen zu erzielen.

Da bei aktiven Investitionen davon ausgegangen wird, dass die Positionen stärker konzentriert sind, besteht ein echtes Risiko des Ruins. Im Vergleich zu einem diversifizierten Investitionsansatz ist ein konzentrierter, aktiver Investitionsansatz anfälliger für einen kompletten Investition Verlust, wenn das Investitionsobjekt vollständig ausfällt.

Darüber hinaus neigen einige aktive Investoren auch zu emotionalen Verzerrungen, indem sie “Hypes” glauben und in Panik verkaufen. Einige Aktienanleger Clubs oder Einzelpersonen sind davon überzeugt, dass sie den Markt timen oder Muster in Aktienkurs Bewegungen erkennen können.

Passive Investitionen

Passives Investieren im Vergleich zu aktivem Investieren ist eine Strategie, bei der in ein diversifiziertes Portfolio von Wertpapieren investiert wird, die einen breiten Marktindex nachbilden.

„Das Ziel des passiven Investierens ist es, die Marktleistung zu erreichen und nicht, ihn zu übertreffen

Was sind die Vorteile des passiven Investierens?

Einer der größten Vorteile des passiven Investierens ist seine Einfachheit. Passive Investoren können ein diversifiziertes Aktienportfolio kaufen und halten, wodurch die Notwendigkeit einer ständigen Überwachung und Anpassung reduziert wird.

Außerdem fallen bei passiven Anlagen in der Regel geringere Gebühren an und es werden keine Spekulationssteuern erhoben.

Was sind die Risiken des passiven Investierens?

Da passive Investoren Marktindizes nachbilden, entgehen ihnen möglicherweise potenzielle Chancen auf höhere Renditen.

Außerdem sind passive Anleger Marktabschwüngen ausgesetzt und können in Zeiten der Marktvolatilität erhebliche Verluste erleiden. Es ist jedoch wichtig zu wissen, dass die Auswirkungen von Marktschwankungen begrenzt werden können, wenn man über einen langen Zeitraum investiert.

Aktive und passive Investitionen: Wie lassen sie sich vergleichen?

Da sich beide Strategien seit vielen Jahrzehnten bewährt haben, sprechen die Trends bei langen Zeithorizonten überwiegend gegen aktive Anlagen.

Langfristig übertreffen passive Anlagen durchweg aktive Anlagen.

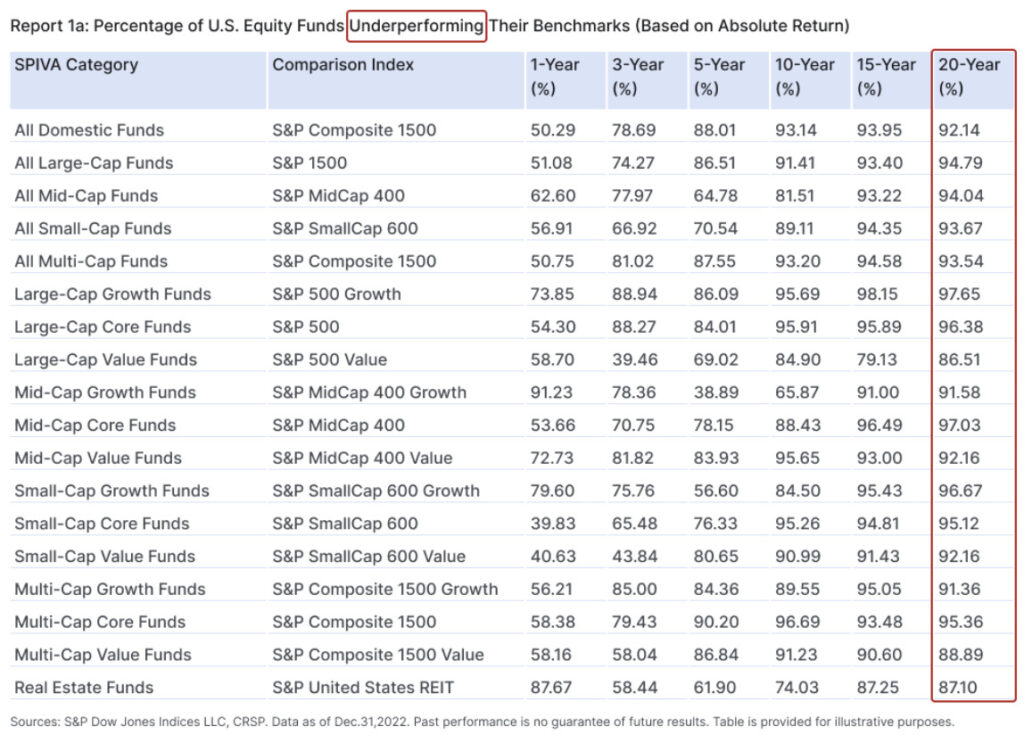

Laut einer Studie von Standard & Poor’s haben über 90 % der aktiven Geldmanager ihre Benchmarks über einen Zeitraum von 20 Jahren nicht übertroffen.

Hinzu kommt, dass die mit aktiven Anlagen verbundenen Gebühren die Rendite im Laufe der Zeit erheblich schmälern können.

Es gibt zwar erfahrene aktive Anleger, die den Markt immer wieder schlagen, aber dies ist eher die Ausnahme und keine allgemeine Faustregel. Infolgedessen haben sich viele Anleger passiven Anlagen zugewandt, die eine kostengünstige und risikoarme Möglichkeit darstellen, ihre Anlageziele zu erreichen.

Außerdem kann sich aktives Investieren für Finanzfachleute, die sich Vollzeit damit befassen, als schwierig erweisen.

Aus diesem Grund ist eine passive Anlagestrategie für die Altersvorsorge für die meisten Menschen die beste Wahl.

Nachstehend finden Sie eine Übersicht über Fonds, die von professionellen Anlegern mit aktiven Anlagestrategien verwaltet werden, im Vergleich zu einer entsprechenden passiven Anlagestrategie.

Risiken bei langfristigen Investitionen am Aktienmarkt – und wie kann man diese verringern?

Investitionen für den Ruhestand sind ein wichtiger Aspekt der langfristigen Finanzplanung.

Investitionen sind jedoch nicht risikofrei, und es ist wichtig, die Faktoren zu verstehen, die zu Verlusten führen können.

Im Folgenden werden die wichtigsten Risiken genannt, die man berücksichtigen muss und die zu einem Investitions Verlust führen können:

Zu berücksichtigende allgemeine Risiken

Länderspezifische Risiken

Große Ereignisse können sich auf ein bestimmtes Land auswirken. Seien es Naturkatastrophen, Kriege oder Änderungen in der Gesetzgebung und Besteuerung. Über einen Zeithorizont von 25 Jahren kann sich vieles ändern und Risiken, die weit entfernt scheinen, können sich verwirklichen.

Branchenspezifische Risiken

Die Covid-19-Pandemie hat die Luftfahrtindustrie schwer getroffen, und große Ereignisse können sich auf ganze Branchen negativ auswirken.

Unternehmensspezifische Risiken

Fast alle Unternehmen haben einzigartige spezifische Risiken, die sich langfristig nur schwer vorhersagen lassen. Der Aktienkurs von Tesla beispielsweise kann aufgrund von Elon Musks Privatleben, Kontroversen und Tweets schwanken.

Wenn man bedenkt, dass die durchschnittliche Lebensdauer eines Unternehmens 20 Jahre beträgt, wird klar, dass man beim Kauf von Aktien eines bestimmten Unternehmens alles auf eine Karte setzt. Mit anderen Worten, sollte man das nicht tun.

Konzentrationsrisiko

Das Konzentrationsrisiko ist das Risiko, Geld zu verlieren, wenn ein zu großer Teil des Portfolios in eine einzige Aktie oder einen einzigen Sektor investiert ist. Das wird als das „Alle Eier in einem Korb“-Problem bezeichnet.

Dies bedeutet, dass man seine Investition verlieren könnte, wenn man nur Aktien eines einzigen Unternehmens kauft, das zufällig in Konkurs geht. Ähnlich verhält es sich, wenn man einen großen Teil seines Portfolios in eine einzige Branche oder einen einzigen Sektor investiert hat und somit anfällig für Marktschwankungen in diesem Sektor ist.

Um das Konzentrationsrisiko zu mindern, ist es wichtig, dass man seine Investition über eine Reihe von Aktien, Sektoren und Anlageklassen streut. So kann man sein Risiko streuen und die Auswirkungen einer einzelnen Aktie oder eines Sektors auf sein Portfolio verringern.

Timing-Risiko

Die Aktienmärkte sind bekannt für ihr Auf und Ab. Obwohl es nicht unbedingt den Ruhestand gefährdet, kann es aber den Ruhestand erheblich verzögern, wenn man Pech mit einem Investitions Verlust hat.

Dies ist eine wenig bekannte Kehrseite der ausschließlichen Investition in den Aktienmarkt für den Ruhestand – und wird als eines der größten Risiken überhaupt bezeichnet.

Verlust aufgrund von Steuern

Wenn man eine Investition mit Gewinn verkauft, muss man möglicherweise Kapitalertragssteuern zahlen. Ebenso kann man Einkommenssteuern zahlen, wenn man Renditen aus Investitionen wie Dividenden oder Zinszahlungen erhält.

Einige börsengehandelte Fonds werben damit, dass sie vor der Besteuerung von Dividenden schützen. Das ist in Deutschland jedoch nicht der Fall. In Deutschland ist man unabhängig vom ETF-Status steuerpflichtig.

Dies könnte man in einen Teufelskreis bringen, in dem man Steuern zahlen muss – und dann noch gezwungen ist, seine Aktien zu verkaufen, was noch mehr Steuern nach sich zieht.

Die beste Möglichkeit, sich gegen Steuerverluste zu schützen, ist die Verwendung eines privaten Rentenvertrags als Steuerhülle.

Dies bedeutet, dass man sowohl von der Kapitalertragsteuer als auch von der Einkommensteuer auf Dividenden geschützt ist. Je nach Art des privaten Rentenvertrags bedeutet eine steuerliche Ummantelung außerdem, dass man eine Steuerrückerstattung auf seine Beiträge erhalten kann.

Devisenrisiko

Ein weiteres wichtiges Risiko ist, dass die meisten Aktien in US-Dollar notiert sind.

Dies kann unvorhergesehene Folgen haben, wenn sich der Wechselkurs ändert oder wenn in den USA notierte Unternehmen in Schwierigkeiten geraten.

Aus diesem Grund enthalten viele ETFs in Europa eine so genannte “Währungsabsicherung” – eine Art Versicherung gegen Währungsschwankungen.

Wie kann man diese Risiken vermeiden?

Wenn du einem der folgenden Risiken ausgesetzt bist, kann dein Portfolio innerhalb eines Jahres erheblich an Wert verlieren. Das bedeutet, dass es mehrere Jahre dauern kann, bis sich dein Portfolio wieder erholt.

Wenn es darum geht, langfristig an der Börse Geld zu verdienen, sollte man sein Geld auf so viele Aktien wie möglich verteilen, um die Auswirkungen von Risiken abzuschwächen.

Dies wird als Diversifizierung bezeichnet – ein sehr wichtiges Thema bei langfristigen Investitionen.

Denkst du über eine Diversifizierung für deinen Ruhestand nach?

Lass dir dich von einem unserer Experten über deine Anlagemöglichkeiten im Ruhestand informieren.

Die Vor- und Nachteile der verschiedenen Aktieninvestitionsarten

Aktieninvestitionsart 1: ETFs

ETFs können Folgendes nutzen:

- Währungsabsicherung

Einige ETFs nutzen Strategien zur Währungsabsicherung, um die Auswirkungen von Währungsschwankungen auf ihre Basiswerte zu minimieren.

- Hebelwirkung

Einige ETFs nutzen eine Hebelwirkung, um ihre Rendite durch die Aufnahme von Geld oder den Einsatz von Finanzderivaten zu erhöhen. Dies kann jedoch bei langfristigen Investitionen riskant sein, da sich Verluste unter schwierigen Marktbedingungen verstärken können.

- Geografische Prioritäten

Einige ETFs konzentrieren sich auf bestimmte geografische Regionen oder Länder, z. B. Schwellenländer oder entwickelte Märkte.

- Thesaurierung oder Ausschüttung

Einige ETFs schütten Renditen an die Anleger in Form von Dividenden oder Zinszahlungen aus, während andere die Renditen wieder in den Fonds investieren.

- Vermögenszusammensetzung

ETFs können eine unterschiedliche Mischung von Vermögenswerten aufweisen, wie zum Beispiel Aktien, festverzinsliche Wertpapiere oder alternative Vermögenswerte wie Rohstoffe oder Immobilien.

Pros

- ETFs bieten ein diversifiziertes Portfolio mit niedrigen Verwaltungsgebühren, was sie zu einer kosteneffizienten Anlageoption für die Altersvorsorge macht.

- ETFs werden an der Börse gehandelt und bieten einen einfachen Zugang zu einer breiten Palette von Vermögenswerten.

- ETFs können wie einzelne Aktien gekauft und verkauft werden und bieten somit Flexibilität und Liquidität für Anleger im Ruhestand.

Cons

- ETFs können Marktschwankungen und Volatilität unterliegen, was sie risikoreicher macht als andere konservative Anlagen.

- Die Wahl des richtigen ETF kann für Anleger ohne Vorkenntnisse in der Anlageanalyse und den Markttrends schwierig sein.

- Dividendeneinkünfte aus ETFs werden besteuert.

- Kapitalgewinne aus ETFs werden besteuert.

- Die Thesaurierung von Dividendeneinkünften wird in Deutschland weiterhin besteuert.

Wusstest du, dass du über eine private Rentenversicherung in ETFs investieren kannst?

Wie das funktioniert, erfährst du in unserem ultimativen Leitfaden zur privaten Altersvorsorge.

Aktiensinvestitionsart 2: Aktien

Aktien stehen für das Eigentum an einem börsennotierten Unternehmen. Wenn man eine Aktie kauft, erwirbt man im Wesentlichen einen kleinen Teil des Eigentums an dem Unternehmen.

Aktien werden an Börsen wie der New York Stock Exchange (NYSE) oder der NASDAQ gekauft und verkauft. Ein Aktienpreis kann je nach Angebot und Nachfrage schwanken.

Pros

- Aktien haben das Potenzial, langfristig hohe Renditen zu erzielen, was sie zu einer lukrativen Anlagemöglichkeit für Investoren macht.

- Aktien können durch Dividenden und Kapitalgewinne Erträge liefern, die das Renteneinkommen ergänzen können.

- Aktien bieten Anlegern die Möglichkeit, in Unternehmen zu investieren, von denen sie überzeugt sind.

Cons

- Aktien unterliegen Marktrisiken und Volatilität, die zu erheblichen Verlusten führen können.

- Die Auswahl der richtigen Aktien kann schwierig sein und erfordert umfangreiche Recherchen und Analysen.

- Aktien erfordern ein aktives Management, was sie zu einer weniger passiven Anlageoption für Anleger im Ruhestand macht.

- Selbst wenn man gut auswählt, kann es sein, dass der Markt nicht mit der Einschätzung übereinstimmt Einkommen aus Aktien wird in Deutschland besteuert

- Kapitalgewinne aus dem Verkauf von Aktien werden auch in Deutschland besteuert

Aktiensinvestitionsart 3: Investmentfonds

In diesem Abschnitt gehen wir auf die vielen verschiedenen Arten von Investmentfonds ein und fassen am Ende die Vor- und Nachteile zusammen.

Was ist ein Investmentfonds?

Ein Investmentfonds ist ein Anlageinstrument, das die Gelder mehrerer Investoren bündelt und in ein diversifiziertes Portfolio aus Aktien, Anleihen oder anderen Wertpapieren investiert.

Die Fonds selbst werden von professionellen Fondsmanagern verwaltet. Sie setzen ihr Fachwissen und ihre Recherchen ein, um Anlagen auszuwählen, die den Anlagezielen des Fonds entsprechen.

Die Investoren erwerben Anteile an einem Investmentfonds, und der Wert des Fonds wird durch die Wertentwicklung der zugrunde liegenden Vermögenswerte bestimmt.

Welche Arten von Investmentfonds gibt es, und wer verwaltet sie?

- Thesengesteuerte Fonds

Bei thesenorientierten Investmentfonds handelt es sich um Fonds, die auf der Grundlage einer bestimmten Anlagethese oder -philosophie investieren.

Diese Fonds werden von Portfoliomanagern verwaltet, die eine bestimmte Anlagestrategie oder -philosophie im Sinn haben. Ein Manager könnte zum Beispiel davon überzeugt sein, dass er in Unternehmen investiert, die vom Markt unterbewertet sind oder ein starkes Wachstumspotenzial haben.

Der Manager würde dann in Unternehmen investieren, die dieser Anlagethese entsprechen, unabhängig davon, welchem Sektor oder welcher Branche sie angehören.

- Branchenspezifische Investmentfonds

Branchenspezifische Investmentfonds konzentrieren sich auf Investitionen in einen bestimmten Sektor oder eine bestimmte Branche.

So kann sich ein Investmentfonds beispielsweise auf den Technologiesektor oder das Gesundheitswesen konzentrieren.

Diese Fonds werden von Portfoliomanagern verwaltet, die über Fachwissen in diesem bestimmten Sektor oder dieser Branche verfügen und in der Lage sind, Unternehmen mit starkem Wachstumspotenzial zu identifizieren.

Sektorbezogene Fonds können eine gute Möglichkeit für Anleger sein, sich in einem bestimmten Sektor oder einer bestimmten Branche zu engagieren, ohne dass sie einzelne Aktien auswählen müssen.

- Indexfonds

Indexfonds bilden die Wertentwicklung eines bestimmten Marktindex ab, wie dem S&P500 oder dem Dow Jones Industrial Average.

Diese Fonds versuchen, die Wertentwicklung des Index nachzubilden, indem sie in dieselben Aktien oder Wertpapiere investieren, aus denen sich der Index zusammensetzt.

Indexfonds werden passiv verwaltet. Das heißt, dass die Aufgabe des Portfoliomanagers lediglich darin besteht, die Wertentwicklung des Index nachzubilden, anstatt zu versuchen, ihn zu übertreffen.

Indexfonds haben im Vergleich zu aktiv verwalteten Fonds in der Regel niedrigere Gebühren und Kosten, was sie zu einer beliebten Wahl für viele Investoren macht.

Wie überschneiden sich Investmentfonds und ETFs?

In den USA funktionieren ETFs oft wie Investmentfonds, die selbst an der Börse notiert sind. Der Unterschied besteht darin, dass sie wesentlich mehr Meldepflichten haben.

In Europa sind ETFs oft OGAW (Organismen für gemeinsame Anlagen in Wertpapieren). Das bedeutet, dass ETFs in Europa Investitionen in übertragbaren Wertpapieren mit Beschränkungen sind (Anlagen, die sehr schnell verkauft werden können).

Für Investmentfonds in Europa gilt diese Beschränkung nicht. Das bedeutet, dass sie in langfristige Projekte investieren können, wie Aktieninvestitionen in Infrastrukturprojekte, zum Beispiel.

Pros

- Fonds bieten eine sofortige Diversifizierung, was zur Risikominderung beiträgt und eine stabile Anlagemöglichkeit für Anleger im Ruhestand darstellen kann.

- Fonds werden von Fachleuten verwaltet, die Anlageentscheidungen im Namen der Anleger treffen, was sie zu einer eher passiven Anlageoption macht.

- Fonds können eine Vielzahl von Anlageoptionen anbieten, darunter Aktien, festverzinsliche Wertpapiere und ausgewogene Portfolios.

- Zugang zu alternativen Anlagen

Cons

- Fonds unterliegen Marktrisiken und Volatilität, die zu erheblichen Verlusten führen können.

- Die mit der Fondsverwaltung verbundenen Gebühren können die Rendite auf lange Sicht schmälern.

- Die Wahl des richtigen Fonds kann schwierig sein und erfordert umfangreiche Recherchen und Analysen.

- Weniger transparent als ETFs.

- Kein Vorteil gegenüber ETFs.

Bieten diese Anlageformen steuerliche Vorteile?

Die kurze Antwort lautet: Nein.

Aktien, börsengehandelte Fonds und Investmentfonds sind beliebte Anlagemöglichkeiten, die jeweils ihre eigenen Vor- und Nachteile haben. Aktien bieten das Potenzial für hohe Renditen, sind aber mit einem hohen Risiko verbunden. Investmentfonds bieten eine breitere Streuung, sind aber mit höheren Gebühren verbunden, und börsengehandelte Fonds sind kostengünstige und transparente Alternativen, investieren aber in der Regel nur in Aktien.

Keine der beiden Optionen profitiert besonders von den staatlichen Steueranreizen für langfristige Investitionen.

Wenn du darüber erfahren möchtest, wie du die Steuervorteile mit ETFs nutzen kannst, findest du in unserem ultimativen Leitfaden für die private Altersvorsorge alles Wissenswerte.

Wenn dir dieser ultimative Leitfaden für die Anlage in ETFs, Aktien und Investmentfonds gefallen hat, kannst du dir weitere Inhalte unserer ultimativen Leitfaden-Serie ansehen. In unserem ultimativen Leitfaden zu Immobilien erfährst du alles, was du über Immobilien wissen solltest. Auch kannst du dich über Steuervorteile in unserem ultimativen Leitfaden zum deutschen Rentensystem informieren und in unserem ultimativen Leitfaden zur Inflation lernst du, wie du dich gegen die Inflation schützen kannst.

Alle Inhalte, die du brauchst, findest du auf unserer Finanzakademie-Seite.

Möchtest du die Steuervorteile von ETFs optimal nutzen?

Sprechen mit einem unserer Experten und entdecke maßgeschneiderte Anlagemöglichkeiten.