Einleitung: Was ist Immobilieninvestition?

Immobilieninvestition ist in den Augen vieler Anleger sehr attraktiv. Sie ist weit verbreitet, und diese gilt im Allgemeinen als sichere Anlage.

In manchen Fällen bereuen jedoch manche ihre Entscheidung später, die in Immobilien investiert haben. Das liegt daran, dass sie nur unzureichend darüber informiert waren, wie viel Aufwand damit verbunden war und welche Risiken auf sie zukommen sind.

Wenn man in Immobilien investierst, muss man alle Schritte durchdenken, die man in Zukunft durchführen müssen.

Das fängt bei der Suche nach einer Immobilie an. Dazu gehören auch die Verhandlungen, die Finanzierung, der Kauf, der Tilgungsplan für die Finanzierung bis hin zu möglichen Baugenehmigungen. Dann muss man auch die Herausforderungen berücksichtigen, die eine Immobilienentwicklung mit sich bringt.

Nicht zuletzt gilt es, einen Mieter zu finden und die Immobilie in einem betriebsbereiten Zustand zu halten. Sollte man die Immobilie später verkaufen, stellt sich auch die Herausforderung, die Immobilie erfolgreich (und hoffentlich mit Gewinn) zu veräußern.

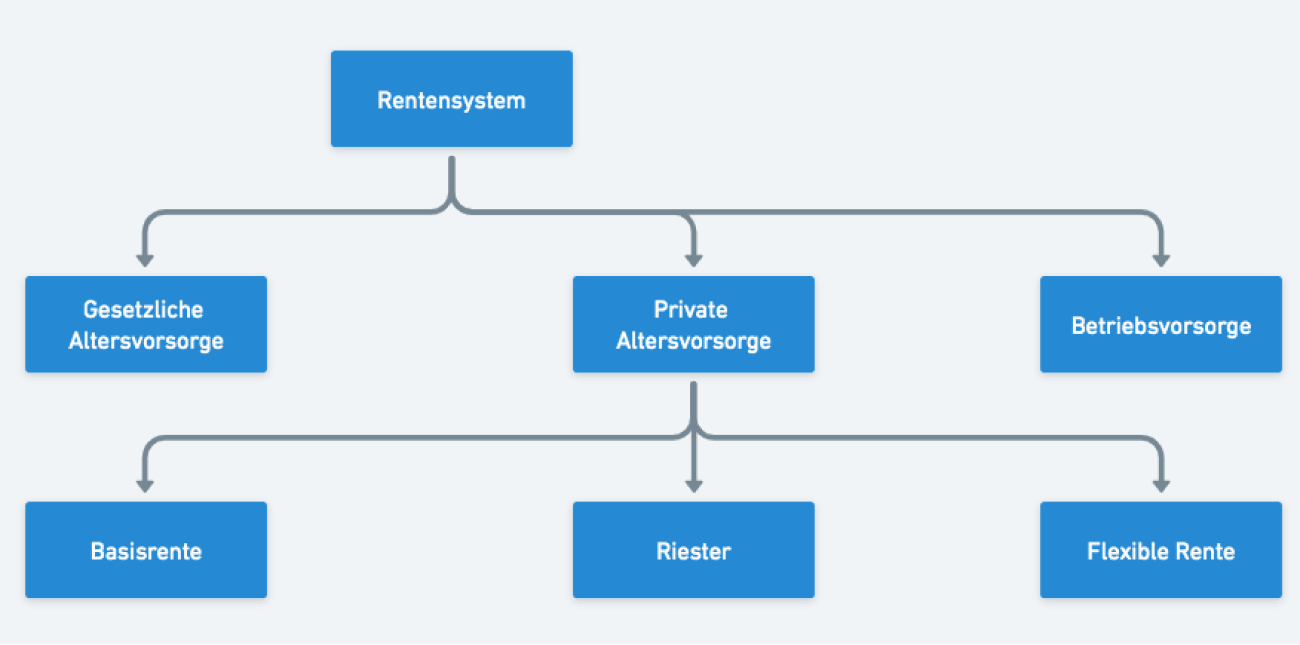

Trotz dieser Herausforderungen sind Immobilieninvestitionen ein bewährtes Mittel zum Vermögensaufbau und eine hervorragende Möglichkeit, in die Altersvorsorge zu investieren.

In diesem ultimativen Leitfaden erörtern wir alle Möglichkeiten, wie man für den Ruhestand in Immobilien investieren kann, sowie die Vor- und Nachteile der einzelnen Arten von Immobilieninvestitionen.

Die verschiedenen Immobilieninvestitionsarten

Immobilieninvestitionen gibt es in vielen Formen, vom Eigenheim bis zur Beteiligung an einem Immobilienfonds. Im Allgemeinen gibt es 5 Arten von Immobilieninvestitionen, die wir hier im Detail erörtern werden:

Die eigene Wohnung kaufen

Auch wenn der Kauf einer Wohnung zunächst abschreckend erscheint, bietet er doch eine große finanzielle Sicherheit und bringt einen Käufer auf die Immobilienleiter.

Historisch gesehen ist der Besitz eines Eigenheims im Allgemeinen eine gute Investition. Allerdings ist der Erwerb von Wohneigentum in Deutschland im Vergleich zu anderen Ländern nicht besonders steuergünstig. In Deutschland kann man die Unterhaltskosten für die eigene Wohnung nicht von der Einkommensteuer absetzen. Glücklicherweise kann man sowohl die Hypothekenzinsen als auch die Grundsteuer senken.

Zu vermietenden Immobilie kaufen

Der Kauf einer Immobilie und deren Vermietung an Mieter ist eine weitere beliebte Option für Immobilieninvestitionen. Mietimmobilien können einen nachhaltigen Cashflow generieren und ein langfristiges passives Einkommen bieten.

Als Vermieter muss man Mieter finden, die Miete eintreiben und bei Bedarf Reparaturen durchführen. Es ist jedoch möglich, eine Hausverwaltung zu beauftragen, die diese Aufgaben übernimmt. Trotzdem ziehen es viele Eigentümer von Mietobjekten vor, dies selbst zu erledigen.

Gewerbeimmobilien kaufen

Bei Gewerbeimmobilien geht es um den Kauf von gewerblich genutzten Immobilien wie Bürogebäuden, Einzelhandelsflächen und Lagerhallen.

Gewerbeimmobilien können durch langfristige Mietverträge mit Unternehmen ein regelmäßiges Einkommen bieten. Auch können die Immobilien im Laufe der Zeit an Wert gewinnen. Der Kauf und die Verwaltung von Gewerbeimmobilien können jedoch komplex sein, erfordern gute Marktkenntnisse und Fachwissen und sind im Allgemeinen teurer.

Da es sich oft um Geschäftskunden handelt, werden sich die Mieter in der Regel professionell verhalten. Das macht es einfacher, Geld zurückzubekommen, sollte etwas schief laufen.

Immobilien-Investmentfonds (REIT)

Wenn man in Immobilien investieren möchte, aber man es sich nicht leisten kann, oder wenn man es vorzieht, auf sehr unterschiedliche Weise in Immobilien zu investieren, ist eine Anlage in REITs eine gute Option.

Immobilien-Investmentfonds bündeln das Geld mehrerer Anleger, um eine Vielzahl von Immobilien zu erwerben.

Anleger können über eine Maklerfirma oder einen Finanzberater in diese Fonds investieren – und die Fondsmanager kümmern sich um den Kauf und die Verwaltung der Immobilien. Mit dieser Anlagemöglichkeit kann man diversifizieren, ohne dass man einzelne Immobilien verwalten muss.

Immobilienentwicklung

Bei der Immobilienentwicklung kauft man eine Immobilie und renoviert sie, um sie gewinnbringend zu verkaufen oder zu vermieten.

Diese Investitionsmöglichkeit kann aufgrund der hohen Kosten für den Bau und die Erschließung von Immobilien riskant sein. Außerdem muss man die Immobilien zu einem höheren Preis verkaufen als was man zuerst bezahlt hat, um einen Gewinn zu erzielen.

Erfolgreiche Bauträger können jedoch ein beträchtliches Einkommen erzielen und haben eine große Kontrolle über ihre Investition.

Die üblichsten Möglichkeiten, mit Immobilien Geld zu verdienen

Ganz gleich, ob man ein Mietobjekt kauft oder ein altes Gebäude renoviert, gibt es nur wenige grundlegende Möglichkeiten, mit Immobilien Geld zu verdienen, die man berücksichtigen muss.

Durch Immobilieninvestitionen verdienen: Wertzuwachs

Steigerung des Marktwertes

Der Wert und die Attraktivität der Immobilie zu verbessern ist eine gute Möglichkeit, den Vermögenswert zu steigern. Allerdings muss man bedenken, dass der Markt hier immer noch das Sagen hat.

Und warum?

Der Wert einer Immobilie hängt ausschließlich von der Marktnachfrage ab. Daher gibt es keine Garantie dafür, dass der Immobilienwert im Laufe der Zeit steigen wird.

Der Marktwert kann auch irreführend sein. Manche Immobilienbesitzer glauben zwar, dass ihre Immobilie mehr wert ist als vor 30 Jahren, aber diese Illusion der Wertsteigerung ist oft nur auf die Inflation zurückzuführen.

Deshalb muss man sich bei der Investitionsentscheidung vergewissern, dass der Wert der Immobilie auch durch andere Faktoren und nicht nur durch die Inflation steigt.

Was können diese Faktoren sein?

Faktoren wie der demografische Druck (Bevölkerungswachstum aufgrund von Geburtenraten oder Zuwanderung), verbesserte Verkehrsanbindungen, Stadterneuerung, die Nähe zu neuen Arbeitgebern und die allgemeine Attraktivität für junge Familien und Studenten, die die künftigen Käufer von Immobilien in diesem Gebiet ausmachen werden.

Darüber hinaus können Faktoren, die sich positiv auf den Immobilienwert auswirken, auch das Gegenteil bewirken. In einigen Fällen können sie den Immobilienwert senken. Daher ist es wichtig, Markttrends im Auge zu behalten und zu beobachten, wohin sich der Markt bewegt.

Der Marktwert kann sich schnell und erheblich ändern. Die Durchführung von Immobilien-Entwicklungsprojekten zur Wertsteigerung muss sorgfältig geplant und verfolgt werden, damit sie im Rahmen des Budgets bleiben.

Bei der Betrachtung des Grundstückswerts ist es wichtig, die (oft regional festgelegten) Zonen Anforderungen und die von der Gemeindeverwaltung erlaubten Nutzungen zu kennen.

Der Kauf eines Waldes und das Abholzen von Bäumen für den Bau von Häusern kann zum Beispiel eine rentable Idee sein. Dies ist jedoch mit ziemlicher Sicherheit durch die Vorschriften nicht erlaubt.

Der Cashflow

Der Cashflow bezieht sich auf das Einkommen, das eine Immobilie nach Begleichung aller Ausgaben erwirtschaftet.

Wenn man zum Beispiel eine Mietimmobilie besitzt, ist der Cashflow der Unterschied zwischen den Mieteinnahmen und den Ausgaben (wie Hypothekenzahlungen, Grundsteuer und Reparaturen).

Immobilien können einen Cashflow aus Mieteinnahmen generieren und dir sowie deinen Angehörigen ein zuverlässiges, lebenslanges Einkommen sichern.

Welche Strategien kann ich jetzt anwenden, um den Wert meiner Immobilie zu steigern?

Renovierung

Dazu könnten die Modernisierung von Küche und Bad, der Austausch von Bodenbelägen oder Armaturen oder ein neuer Anstrich der Wände gehören. Durch diese Art von Verbesserungen kann man den Wert seiner Immobilie steigern, da sie für potenzielle Käufer attraktiver aussieht.

Cashflow verbessern

Wie wir bereits erläutert haben, hängt die Höhe der Miete, die man mit einer Immobilie erzielen kann, von ähnlichen Faktoren ab wie der Immobilienwert. Man könnte die Immobilie renovieren, um höhere Mieten erzielen zu können. Alternativ kann man die Immobilie für eine andere Nutzung umwidmen, die mehr Mieteinnahmen bringt. Dies könnte zum Beispiel die Umwidmung einer Langzeitmiete in eine Ferienvermietung sein.

Dies gilt insbesondere für Gewerbeimmobilien wie Büros, bei denen die Auslastung ein wichtiger Faktor für die Steigerung des Immobilienwerts ist.

Änderung der Nutzung der Immobilie

Wenn man eine Immobilie kauft, hat diese in der Regel eine bestimmte Nutzung. Zum Beispiel, eine Nutzung als einfaches Einfamilienhaus.

Wenn man etwas Abwechslung möchte, kann man die Immobilie in eine Ferienwohnung, ein Büro, eine Arztpraxis oder eine Wohngemeinschaft umwandeln, um nur einige Beispiele zu nennen.

Auch sollte man bedenken, dass die Gemeindeverwaltung oft strenge Beschränkungen für die Nutzung von Immobilien in einem bestimmten Gebiet auferlegt. Daher sollte man sich zunächst bei der Gemeindeverwaltung erkundigen, welche Nutzungen für diese Immobilie zulässig sind.

Die Umwidmung einer Immobilie für eine andere Nutzung kann vor allem dann von Bedeutung sein, wenn man in der Immobilienentwicklung tätig ist. Beispielsweise könnte man eine alte Industrieimmobilie in Mehrfamilienhäuser umwandeln wollen. Dazu muss jedoch zunächst die Genehmigung der Gemeindeverwaltung eingeholt werden.

Man sollte auch darauf achten, dass man keine ungenehmigten Änderungen vornimmt. Dies wird sich auf den Wert der Immobilie auswirken, da die Gemeinde Sie zwingen kann, diese Änderungen rückgängig zu machen.

Lizenzen erhalten

Die Konzeption eines Bauprojekts und dessen Genehmigung durch die Stadtverwaltung kann in der Regel mindestens ein halbes Jahr dauern. Öfters sind die Regionalverwaltungen personell unterbesetzt und räumen den Anträgen von Bauträgern oft vergleichsweise geringe Priorität ein.

Damit das Bauvorhaben genehmigt werden kann, müssen mehrere Änderungen vorgenommen werden, um die strengen Richtlinien einzuhalten. Eine sorgfältig durchdachte Planung und Vorgehensweise kann die Chancen auf eine Ablehnung der Genehmigung verringern. Doch sollte man bedenken, dass dies wahrscheinlich trotzdem Zeit in Anspruch nehmen wird.

Sobald eine Genehmigung erteilt wird, steigt der Wert des Grundstücks sofort, da die Gemeinde das Baurecht für dieses bestimmte Gebiet erteilt hat.

Antrag auf Umzonung

Wenn man Eigentümer einer Immobilie oder eines Grundstücks ist, könnte sich in einigen Fällen die Möglichkeit ergeben, Industriegebiete in Wohngebiete umzuwandeln. Aber auch dies muss vom Stadtrat genehmigt werden. Da es sich hierbei um eine wichtige Angelegenheit handelt, muss dies oft vom Bürgermeister selbst genehmigt werden.

Eine Genehmigung ist oft an politische Forderungen geknüpft, zum Beispiel an die Entscheidung, Sozialwohnungen zu bauen oder den Boden von Industrieabfällen zu befreien.

Warten

Manchmal kann man auch Grundstücke außerhalb von Stadtgebieten kaufen, die für eine Bebauung vorgesehen sind. Diese Praxis wird als Land Banking bezeichnet. Es handelt sich dabei um einen langwierigen Prozess, da sie an städtische Veränderungen gebunden sind, die oft Jahrzehnte dauern.

Ein gutes Beispiel ist der Kauf eines Grundstücks in der Nähe geplanter U-Bahn-Linien oder am Rande von Stadtgebieten.

Es gibt nur sehr wenig, was man tun kann, um diesen Prozess zu beschleunigen – auch wenn einige Bauträger alles daran setzen, die Regionalräte davon zu überzeugen, das Land für Wohn- oder Gewerbezwecke umzuwidmen.

Welche Strategien kann ich anwenden, um den Cashflow zu verbessern?

Eigenschaften wiederverwenden

So könnte man beispielsweise ein Bürogebäude in Wohnungen oder ein Lagerhaus in eine Einzelhandelsfläche umwandeln. Durch die Umnutzung einer Immobilie kann man oft ihren Wert steigern und mehr Einkommen erzielen.

Attraktivität für hochwertige Mieter

Um hochwertige Mieter anzusprechen, muss man in hochwertige Ausstattungen und Annehmlichkeiten investieren oder eine bestimmte Zielgruppe ansprechen, wie junge Berufstätige. Wenn man hochwertige Mieter anspricht, könnte man höhere Mieten verlangen und mehr Einnahmen erzielen.

Zusammenfassung – wie man durch Immobilieninvestitionen Geld verdient

Zusammenfassend lässt sich sagen, dass es zwei Hauptwege gibt, um mit Immobilien Geld zu verdienen.

Unabhängig davon, ob man in eine Immobilie investiert oder eine Immobilie renovieren möchte, bleiben die allgemeinen Grundsätze dieselben: Wertsteigerung und Cashflow.

Während Investitionen in Immobilien sehr profitabel sein können, ist Investitionsverlust ein echtes Risiko, das man berücksichtigen sollte. Immobilien unterliegen Beschränkungen, die sich sowohl aus der bestehenden Baustruktur als auch aus Vorschriften ergeben. Diese muss man zuerst kennen, bevor man in Immobilien investiert.

Lohnt sich eine Immobiliensinvestition für den Ruhestand?

Finde heraus, wie viel du mit Immobilien verdienen kannst – mit der Horizon65-App.

Wie man Verluste bei Immobilieninvestitionen vermeidet

Immobilien können eine lukrative Investition sein, wenn alles nach Plan läuft. Wenn die Dinge jedoch nicht so laufen wie geplant, können Investitionen in Immobilien schwere Folgen haben. Im Folgenden findest du eine Liste der häufigsten Gründe für das Scheitern von Immobilieninvestitionen.

Häufige Fehler beim Immobilienkauf

Fehler 1: Zu Viel für die Immobilie bezahlt

Einer der größten Fehler, den Investoren machen, ist, zu viel für die Immobilie zu bezahlen. Es kann verlockend sein, sich von der Aufregung über eine potenzielle Investition anstecken zu lassen und mehr zu zahlen, als die Immobilie wert ist.

Dies kann zu einem großen Problem werden, wenn die Mieteinnahmen die Hypothek für die Immobilie nicht decken.

Ein weiteres Problem besteht darin, dass die Immobilieninvestition zu viel von Ihrem eigenen Kapital absorbieren kann. Dies bedeutet, dass man möglicherweise nicht mehr in der Lage ist, die verbleibenden Kosten für den Umbau der Immobilie zu finanzieren.

Fehler 2: Fehlende vorherige Forschung

Ein weiterer Fehler, den Immobilieninvestoren manchmal begehen, ist die unzureichende Untersuchung der Immobilie. Dazu gehören Nachforschungen über das Gebiet, die Zoneneinteilung, die zulässige Nutzung der Immobilie, die anfallenden Steuern, bauliche Mängel, die Geschichte der Immobilie und lokale Markttrends. Dies kann dazu führen, dass man eine Immobilie in einem Gebiet mit rückläufiger Entwicklung erwerben oder eine Immobilie, die erhebliche Probleme aufweist, die beim Kauf nicht berücksichtigt wurden.

Fehler 3: Keine Berücksichtigung von Wartung und Reparaturen

Ein weiterer häufiger Fehler ist die Nichtberücksichtigung der mit dem Besitz einer Immobilie verbundenen Wartungs- und Reparaturkosten. Diese Kosten können sich schnell summieren und den Gewinn auffressen, so dass man nur eine geringe oder gar keine Rendite für seine Investition erzielt.

Fehler 4: Steuern ignorieren

Beim Kauf und Besitz einer Immobilie fallen administrative und steuerliche Kosten an. Dazu gehören die obligatorischen Notargebühren, und man zahlt auch Steuern auf seine Mieteinnahmen. In Deutschland muss man auch die Spekulationssteuer berücksichtigen, wenn man eine Immobilie zu schnell verkauft. Diese fallen an, wenn man eine Immobilie verkauft, in der man 3 Jahre lang gewohnt hat oder die man 10 Jahre lang vermietet hat.

Fehler 5: Markttrends ignorieren

Immobilienmärkte sind dynamisch und unterliegen Veränderungen. Das Ignorieren lokaler Markttrends kann dazu führen, dass man eine Immobilie in einem rückläufigen Markt erwirbt. Dies kann zu niedrigeren Mietpreisen, weniger Käufern und einer längeren Zeit bis zum Verkauf der Immobilie führen.

Fehler 6: Kein solider Geschäftsplan

Immobiliensinvestitionen ohne einen soliden Geschäftsplan können zu finanziellen Verlusten führen. Wenn man eine Immobilie kaufen will, braucht man einen klaren Plan, der die Finanzierung, die Verwaltung und den möglichen Verkauf umfasst. Wenn man alle Zahlen auf den Tisch legt, wird klar, was ein gutes Geschäft und was ein unkluger Kauf ist.

Fehler 7: Rückschläge bei der Lizenzvergabe

In einigen Fällen sind Bauträger in der Vergangenheit mit besonderen Schwierigkeiten seitens der Gemeindeverwaltung konfrontiert worden. Dies kann auf Regierungsbeschlüsse und neue Rechtsvorschriften zurückzuführen sein, wie beispielsweise neue Richtlinien für den sozialen Wohnungsbau und Beschränkungen für private Bauvorhaben. Dies kann die Pläne mancher Bauträger durchkreuzen.

Einige Bauträger haben jedoch Grundstücke mit einem bestimmten Projekt im Sinn gekauft, das an dem geplanten Standort gar nicht zulässig ist. Es ist daher unerlässlich, sich über das Gebiet und die Grundstücksvorschriften zu informieren.

Fehler 8: Bauverzögerungen

Eine häufige Ursache für finanzielle Probleme bei Immobilieninvestitionen ist die Entdeckung unbekannter Probleme während der Bauphase, die dazu zwingt, das von der Gemeinde genehmigte Projekt anzupassen.

Eine weitere häufige Ursache für Verzögerungen sind Probleme mit dem Bauunternehmen und den Subunternehmern, die nicht pünktlich oder eine schlechte Arbeitsqualität liefern.

In seltenen Fällen können Bauunternehmen sogar während des Baus in Konkurs gehen. In diesem Fall muss man sich einen neuen Bauunternehmer suchen, was Zeit und Geld kostet.

Man sollte sich auch über einige bösartige Praktiken im Klaren sein, die manche Bauunternehmen leider an den Tag legen. Es ist nicht ungewöhnlich, dass Bauunternehmen während der Arbeit finanzielle Streitigkeiten anzetteln, die zu einem allgemeinen Baustopp führen.

Fehler 9: Unzureichende Kostenkontrollen

Bauunternehmen werden oft auf der Grundlage des niedrigsten Angebots ausgewählt, und viele haben eine Strategie entwickelt, die während der Bauarbeiten zusätzliche Probleme schafft.

Manchmal kommt es zu Betrug, und ohne erfahrene Aufsicht ist es leicht, das Budget zu überschreiten.

Fehler 10: Späte/verpasste Rückzahlung von Bankkrediten

Wie man sich anhand der oben genannten Risiken vorstellen kann, kann es sehr schwierig sein, ein Immobilien Entwicklungsprojekt innerhalb der gesetzten Zeitgrenzen zu halten. Dies bringt uns zu der Art und Weise, wie die meisten Immobilienentwickler Geld verlieren.

Wenn man Kredite aufnimmt, um ein Projekt rund um eine Immobilie zu finanzieren, muss man die Kredite pünktlich zurückzahlen – und zwar mit Zinsen.

Wenn man jedoch nicht in der Lage ist, die Immobilie zu bauen und zu verkaufen, oder wenn man gezwungen wird, sie schnell zu verkaufen, hat man möglicherweise nicht die Mittel, um die Bank zurückzuzahlen.

Dies ist besonders häufig der Fall, wenn man eine Baufinanzierung mit hohen Zinssätzen und einem kurzen Rückzahlungszeitraum – in der Regel 3 Jahre – nutzt. Wer nicht in der Lage ist, die Immobilie innerhalb dieses Zeitrahmens zu bauen und zu verkaufen, gerät mit den Zahlungen an die Bank in Verzug.

Dies kann zu einer Zwangsvollstreckung führen, bei der die Bank die Immobilie in Besitz nimmt und sie verkauft, um das geschuldete Geld einzutreiben. Eine Zwangsvollstreckung kann zu großen finanziellen Verlusten führen, da man seine Investition und alle Eigentumsrechte an der Immobilie verliert.

Fehler 11: Kein Puffer

Während eines Projekts können viele Probleme auftreten. Die Entwickler beginnen oft konservativ, investieren dann aber viel Kapital in das Projekt. Sie tun dies in der Hoffnung, dass ihre Rendite hoch ist, wenn alles gut läuft. Das Gleiche gilt jedoch auch für den umgekehrten Fall. Wenn es nicht gut läuft, geht der größte Teil des Kapitals verloren.

Dies wird als Konzentrationsrisiko bezeichnet. Dies ist der Fall, wenn man zu viel Geld in ein einziges Projekt investiert, anstatt es zu streuen.

Bei Immobilieninvestitionen ist es ratsam, es langsam anzugehen und einen großen finanziellen Puffer zu haben, damit man sich von Rückschlägen erholen kann.

Welche Steuern fallen bei Immobilien an?

Die wichtigsten Steuern, die man bei Investitionen in Immobilien kennen muss, sind:

Grundsteuer

Die Grundsteuer zum Beispiel kann je nach Standort und Wert der Immobilie sehr unterschiedlich ausfallen. Wenn man die Grundsteuer in Ihrem Finanzplan nicht berücksichtigt, hat man möglicherweise nicht genügend Mittel, um die Kosten zu decken.

Kapitalertragsteuer

Die Kapitalertragsteuer kann sich erheblich auf die Kapitalrendite auswirken. Wenn man eine Immobilie mit Gewinn verkauft, muss man auf den Gewinn Kapitalertragssteuern entrichten. Wenn man diese Steuern nicht berücksichtigt, stehen möglicherweise nicht genügend Mittel zur Verfügung, um die geschuldeten Steuern zu zahlen, was den Gewinn auffressen und zu einem Nettoverlust führen kann.

Einkommenssteuern

Auch Einkommenssteuern können sich auf Immobilieninvestitionen auswirken. Wenn die Immobilie Mieteinnahmen generiert, muss man auf die erzielten Einkünfte Einkommenssteuern zahlen. Wenn man die Einkommenssteuern nicht ordnungsgemäß verbucht, führt dies zu einem finanziellen Verlust.

Obligatorische Kosten

Diese machen häufig die Rechts- und Verwaltungskosten aus. Dazu gehören Genehmigungen, Architektengebühren, Einreichungsgebühren, obligatorische Kontrollen sowie zusätzliche Steuern.

Wie kann ich diese Steuern umgehen?

Um diese Probleme zu vermeiden, muss man die steuerlichen Auswirkungen seiner Investitionen sorgfältig prüfen und im Finanzplan berücksichtigen.

Wie kann ich die Einkommensteuer senken?

Die Deutschen sind dafür bekannt, dass sie eher zur Miete wohnen, als dass sie ein Eigenheim kaufen. Das ist jedoch nicht ganz richtig, denn der Grund, warum viele Deutsche eher zur Miete wohnen, liegt an der Steueroptimierung.

Wenn man eine Immobilie vermietet, kann man alle Instandhaltungskosten und Grundsteuern von den Mieteinnahmen abziehen.

Das ist nicht möglich, wenn man sein eigenes Haus besitzt. Es ist jedoch möglich, die Hypothek vom Einkommen abzuziehen.

Wie kann ich die Kapitalertragssteuern senken?

Kapitalertragssteuern sind steuerfrei, wenn man länger als 3 Jahre in seinem eigenen Haus wohnt oder wenn man eine Immobilie länger als 10 Jahre vermietet hat. Die Kapitalertragssteuern sind hier eine Möglichkeit, Markt Spekulationen zu vermeiden.

Wohneigentum in Deutschland: Vor- und Nachteile

Obwohl Wohneigentum in Deutschland nicht so verbreitet ist wie in anderen Teilen Europas oder den Vereinigten Staaten, ist es immer noch eine beliebte Option.

Vorteile von Wohneigentum in Deutschland

Der eigene Lebensraum

Wenn man ein Haus besitzt, kann man es nach seinen eigenen Wünschen gestalten, Veränderungen vornehmen und in wertsteigernde Maßnahmen investieren. Außerdem gibt der Besitz einer Wohnung dem Wohnungsbesitzer die Sicherheit, dass er einen festen Wohnsitz hat, ohne Angst vor Zwangsräumungen oder Mieterhöhungen.

Die Möglichkeit, Geld zu sparen

Ein weiterer großer Vorteil von Wohneigentum ist die Möglichkeit, Geld zu sparen. Wohnt man zur Miete, gehen die monatlichen Zahlungen an den Vermieter. Bei Wohneigentum fließen die monatlichen Zahlungen in die Abzahlung der eigenen Hypothek. Das bedeutet, dass man im Laufe der Zeit Eigenkapital in seiner Wohnung aufbaut, was ein wertvoller Vermögenswert sein kann.

Nachteile von Wohneigentum in Deutschland

Instandhaltungskosten

Als Wohnungseigentümer ist man für die Instandhaltung seiner Immobilie und für alle notwendigen Reparaturen verantwortlich. Diese Kosten können sich schnell summieren und erfordern eine erhebliche Investition von Zeit und Geld.

Steuern für Wohneigentum

Die Grundsteuer richtet sich nach dem Wohnungswert – und der kann in manchen Gegenden recht hoch sein.

Gebunden an einen Standort

Wenn man aus beruflichen oder privaten Gründen umziehen muss, kann es eine Herausforderung sein, die Wohnung zu verkaufen und schnell umzuziehen. Dies ist besonders schwierig, wenn sich der Immobilienmarkt nur langsam erholt, da es Monate oder sogar Jahre dauern kann, einen Käufer zu finden.

Wie finanziere ich einen Wohnungskauf in Deutschland?

Die häufigste Art der Finanzierung eines Hauskaufs ist eine Hypothek. Hypotheken sind Darlehen, die es ermöglichen, Geld für den Kauf eines Hauses zu leihen, das man dann im Laufe der Zeit mit Zinsen zurückzahlt.

Wenn man in Deutschland eine Hypothek beantragt, muss man bestimmte Voraussetzungen erfüllen, wie ein regelmäßiges Einkommen, eine gute Kreditwürdigkeit und eine Anzahlung leisten.

Der Betrag, den man aufnehmen könnte, hängt vom Einkommen, der Kreditwürdigkeit und dem Wert der Immobilie ab, die man kaufen möchte.

Neben Hypotheken gibt es auch andere Finanzierungsmöglichkeiten, wie beispielsweise Eigenheim Kredite, Privatkredite und staatliche Programme, die Erstkäufer von Wohneigentum unterstützen.

Wohneigentum in Deutschland: Zusammenfassung

Der Besitz eines Eigenheims in Deutschland hat seine Vor- und Nachteile, und auch die Finanzierungsmöglichkeiten sind zu beachten.

Ein Eigenheim bietet Sicherheit, einen Platz zum Leben und die Möglichkeit, Eigenkapital aufzubauen, bringt aber auch die Verantwortung für die Instandhaltung und die Grundsteuer mit sich.

Es ist wichtig, diese Faktoren sorgfältig abzuwägen, bevor man entscheidet, ob Wohneigentum das Richtige ist.

Wohneigentum in Deutschland: Pro und Kontra

Pros

- Dein eigenes Zuhause

- Möglichkeit, Geld zu sparen

Cons

- Wartungskosten

- Wohnigentumssteuer

- Gebunden an einen Standort

Kann ich in Deutschland meine Rente durch Investitionen in Immobilien finanzieren?

Sehen in der Horizon65-App, wie sich Immobilieninvestitionen für dich als Altersvorsorge eignen.

Mietobjekte: Ein Überblick

Investitionen in Mietobjekte können eine hervorragende Möglichkeit sein, Vermögen aufzubauen und passives Einkommen zu erzielen. Vermietete Immobilien bieten nicht nur zahlreiche Vorteile, sondern ermöglichen auch eine Diversifizierung des Anlageportfolios.

Was sind die Vorteile von Mietobjekten?

Einer der größten Vorteile von Mietobjekten ist, dass die Steuern vom Mieter bezahlt werden. Das bedeutet, dass Mieteinnahmen zu einem niedrigeren Satz besteuert werden als andere Einkommensarten, wie beispielsweise ein Gehalt. Außerdem sind die mit der Instandhaltung der Immobilie verbundenen Kosten steuerlich absetzbar. Dazu gehören Reparaturen, Gebühren für die Hausverwaltung und Abschreibungen.

Ein weiterer Vorteil von Mietobjekten ist, dass die Mieter die Hypothek abbezahlen können. Mit den Mieteinnahmen kann die Hypothek auf die Immobilie abbezahlt werden, was bedeutet, dass man Eigenkapital in der Immobilie aufbauen könnte, ohne zusätzliches Geld in sie zu investieren. Sobald die Hypothek abbezahlt ist, können die Mieteinnahmen als Quelle für passives Einkommen genutzt werden.

Welche Risiken sollten man bei einer Investition in eine Mietimmobilie berücksichtigen?

Investitionen in Mietobjekte sind mit einem gewissen Risiko verbunden, aber es gibt Strategien, mit denen Investoren dieses Risiko mindern können.

Mieter-Casting

Eines der größten Risiken ist das Mieterrisiko, die Gefahr, dass die Mieter Schäden an der Immobilie verursachen oder die Miete nicht zahlen. Um dieses Risiko zu mindern, sollten Vermieter eine gründliche Mieterprüfung durchführen und von den Mietern Referenzen und Einkommensnachweise verlangen.

Inspektionen

Ein weiteres Risiko sind Schäden an der Immobilie, die entweder von Mietern oder durch Naturkatastrophen verursacht werden. Um dieses Risiko zu mindern, können Vermieter eine Versicherung abschließen und regelmäßige Inspektionen durchführen, um etwaige Probleme zu erkennen und zu beheben, bevor sie zu einem größeren Problem werden.

Haftpflichtversicherung

Investoren sollten sich auch des Risikos von Schäden an Dritten bewusst sein, zum Beispiel bei Verletzungen, die sich auf dem Grundstück ereignen. Um dies zu verhindern, sollten Vermieter sicherstellen, dass ihre Immobilie den Vorschriften entspricht und dass sie eine angemessene Haftpflichtversicherung haben.

Standort

Das Vermietungsrisiko schließlich umfasst die Möglichkeit von Leerstandszeiten, die sich auf die Mieteinnahmen auswirken können. Die beste Strategie, um dies zu verhindern, ist die Investition in eine Immobilie an einem begehrten Standort.

Welche Arten von Mietobjekten gibt es?

In diesem Abschnitt gehen wir näher auf Mietobjekte ein. Grundsätzlich sollten Vermieter die drei wichtigsten Mietobjekte kennen:

Touristische Vermietungen

Touristische Vermietungen sind Immobilien, die an Urlauber oder Kurzzeitmieter vermietet werden. Zu diesen Objekten gehören Ferienhäuser und -wohnungen in beliebten Reisezielen.

Touristische Vermietungen können hohe Einnahmen bringen, vor allem in der Hochsaison. Vermieter können jedoch auch risikoreicher sein, da sie den Schwankungen in der Tourismusbranche unterliegen.

Zimmervermietung

Bei der Zimmervermietung werden einzelne Zimmer einer Immobilie, z. B. eines Hauses oder einer Wohnung, vermietet. Dies kann eine gute Option sein, wenn Vermieter die Mieteinnahmen erzielen möchten, aber nicht über genügend Mittel verfügen, um in eine ganze Immobilie zu investieren. Die Vermietung von Zimmern kann jedoch risikoreicher sein, da sie mit einem Fluktuations- und Belegungsrisiko verbunden ist.

Langfristige Vermietungen

Langfristige Vermietungen sind dem Namen nach wahr. Es handelt sich um Immobilien, die an Langzeitmieter, wie Familien oder Einzelpersonen, vermietet werden. Zu diesen Objekten gehören Einfamilienhäuser, Doppelhaushälften und Mehrfamilienhäuser. Die Vermietung von Wohnimmobilien ist in der Regel weniger riskant als die Vermietung an Touristen, da sie einen stetigen Einkommensstrom und eine geringere Fluktuation aufweist.

Touristenmiete: Ein Überblick

Bei Touristenmieten handelt es sich in der Regel um vollständig möblierte Immobilien, die für Kurzzeitaufenthalte von einigen Nächten bis zu einigen Wochen vermietet werden. Diese Objekte befinden sich in der Regel an touristischen Zielen wie Strandorten, Skigebieten oder Großstädten und werden häufig über Online-Vermietungsplattformen wie Airbnb oder Booking vermarktet.

Welche Vorteile hat der Besitz einer Touristen Miete?

Vorteil 1: Potenzial für höhere Einnahmen

Da diese Immobilien nur kurzfristig vermietet werden, können die Eigentümer im Vergleich zu Langzeitvermietungen einen höheren Preis verlangen.

Außerdem bieten Ferienvermietung Plattformen oft eine einfache Möglichkeit, die Immobilie zu vermarkten und Buchungen zu verwalten, was die Belegungsrate und die Gesamteinnahmen erhöhen kann.

Vorteil 2: Die Möglichkeit, die Immobilie weiter zu nutzen

Ein weiterer Vorteil einer Ferienimmobilie besteht darin, dass der Eigentümer die Immobilie weiterhin für seinen eigenen Urlaub nutzen oder sie an Freunde und Verwandte vermieten kann. Auf diese Weise kann der Eigentümer die Immobilie genießen und gleichzeitig Einkünfte daraus erzielen.

Vorteil 3: Keine Zahlungsrisiken

Im Gegensatz zu herkömmlichen Langzeitvermietungen müssen die Gäste bei touristischen Vermietungen in der Regel vor ihrem Aufenthalt im Voraus bezahlen. Dies verringert das Risiko von Zahlungsausfällen und stellt sicher, dass der Eigentümer die Zahlung erhält, bevor der Gast eintrifft.

Welche Nachteile hat der Besitz einer Touristenmiete?

Nachteil 1: Lärmbeschwerden

Da touristische Vermietungen oft in dicht besiedelten Gebieten liegen, können Lärmbeschwerden von Nachbarn ein häufiges Problem sein. Dies kann zu Geldstrafen oder sogar zu rechtlichen Schritten führen.

Nachteil 2: Beschädigungen

Kurzzeit-Gäste können eine Immobilie stark beanspruchen, was zu Schäden führen kann, die möglicherweise nicht von der Versicherung abgedeckt werden. Eigentümer sollten darauf vorbereitet sein, sich regelmäßig um Reparaturen und Wartung zu kümmern.

Nachteil 3: Leerstandsrisiko

Da touristische Vermietungen oft von der Jahreszeit abhängig sind, besteht ein höheres Risiko, dass die Immobilie in der Nebensaison leer steht. Dies kann zu Einkommensverlusten führen und den Eigentümer zwingen, alternative Möglichkeiten zu finden, um in diesen Zeiten Einnahmen zu erzielen.

Nachteil 4: Jahreszeitliche Abhängigkeit

Die Nachfrage nach touristischen Vermietungen ist oft von der Jahreszeit abhängig, was das Potenzial für ganzjährige Einnahmen einschränken kann. Eigentümer sollten darauf vorbereitet sein, ihre Preis- und Marketingstrategien anzupassen, um auch in schwächeren Zeiten Gäste anzulocken.

Nachteil 5: Schwierige Mieter

Auch wenn viele Gäste respektvoll und verantwortungsbewusst sind, gibt es immer wieder schwierige Mieter, die Schäden verursachen oder gegen die Mietregeln verstoßen. Die Eigentümer sollten darauf vorbereitet sein, mit solchen Situationen professionell und effizient umzugehen.

Nachteil 6: Gesetzliche Beschränkungen

Vielerorts gibt es Vorschriften und Beschränkungen für touristische Vermietungen, einschließlich Genehmigungsanforderungen und Belegungsbeschränkungen. Eigentümer sollten sich dieser Vorschriften bewusst sein und für ihre Einhaltung sorgen, um Geldstrafen und rechtliche Probleme zu vermeiden.

Touristen Miete: Pro und Kontra

Pros

- Potenzial für höhere Einnahmen

- Die Möglichkeit, die Immobilie weiter zu nutzen

- Keine Zahlungsrisiken

Cons

- Lärmbeschwerden

- Beschädigungen

- Leerstandsrisiko

- Jahreszeitliche Abhängigkeit

- Schwierige Mieter

- Gesetzliche Beschränkungen

Zimmervermietung: Ein Überblick

Da die Lebenshaltungskosten weiter steigen, wenden sich immer mehr Menschen der Zimmervermietung zu, um Geld zu sparen. Die Investition in Zimmervermietung ist eine großartige Möglichkeit, passives Einkommen zu erzielen, und wird bei Immobilieninvestoren immer beliebter.

Was ist eine Zimmervermietung?

Bei der Zimmervermietung werden einzelne Zimmer einer Immobilie vermietet, nicht die gesamte Immobilie. Dies kann in verschiedenen Bereichen geschehen, wie in Studentenwohnheimen, Wohngemeinschaften und Einfamilienhäusern, zum Beispiel.

Es ist eine hervorragende Möglichkeit, Einkommen zu erzielen, insbesondere in dicht besiedelten Gebieten, in denen die Lebenshaltungskosten hoch sind.

Welche Vorteile gibt es bei einer Zimmervermietung?

Diversifizierung

Investitionen in Zimmervermietungen ermöglichen eine größere Diversifizierung der Mieteinnahmen. Wenn mehrere Mieter verschiedene Zimmer mieten, ist das Risiko geringer, wenn ein Mieter ausfällt. Wenn ein Mieter mit den Mietzahlungen in Verzug gerät, hat der Vermieter immer noch andere Mieter, mit denen er Einnahmen erzielen kann.

Höhere Einnahmen pro Quadratmeter

Die Einnahmen pro Quadratmeter sind bei der Vermietung einzelner Zimmer oft höher als bei der Vermietung der gesamten Immobilie. Das liegt daran, dass die Lebenshaltungskosten in dicht besiedelten Gebieten hoch sind und die Menschen immer auf der Suche nach erschwinglichen Wohnmöglichkeiten sind.

Fehlende Mietkontrollen

In den meisten Ländern unterliegt die Vermietung einzelner Zimmer nicht denselben Mietkontrollen wie die Vermietung einer ganzen Immobilie. Dies gibt Vermietern mehr Flexibilität bei der Festlegung von Mietpreisen und der Gestaltung von Mietverträgen.

Einfache Zwangsräumung (falls erforderlich)

Wenn ein Mieter widerspenstig ist und gegen den Mietvertrag verstößt oder die Miete nicht zahlt, ist es relativ einfach, ihn zu vertreiben. Das liegt daran, dass der Mieter nur ein Zimmer gemietet hat und der Vermieter nicht den Rechtsweg beschreiten muss, um einen ganzen Haushalt zu räumen.

Welche Nachteile gibt es bei einer Zimmervermietung?

Höhere Fluktuation von Mietern

Da die Verpflichtung, ein Zimmer zu vermieten, geringer ist, ziehen die Mieter wahrscheinlich häufiger aus. Dies bedeutet, dass die Vermieter mehr Zeit und Geld für die Suche nach neuen Mietern und die Instandhaltung ihrer Immobilien aufwenden müssen.

Höhere Instandhaltungskosten

Da mehrere Mieter in einer Immobilie leben, sind die Instandhaltungskosten wahrscheinlich höher. Vermieter müssen dafür sorgen, dass sich die Immobilie stets in einem guten Zustand befindet und dass Gemeinschaftsräume wie Küchen und Bäder regelmäßig gereinigt werden.

Zimmervermietungen unterliegen einer höheren Abnutzung, da die Mieter oft jung sind und nicht die Absicht haben, langfristig dort zu bleiben.

Zimmervermietung: Pro und Kontra

Pros

- Diversifizierung

- Höhere Einnahmen pro Quadratmeter

- Fehlende Mietkontrollen

- Einfache Zwangsräumung (falls erforderlich)

Cons

- Höhere Fluktuation von Mietern

- Höhere Instandhaltungskosten

Langzeitmieten: Ein Überblick

Unter langfristiger Vermietung versteht man die Vermietung von Wohnungen oder Immobilien an Mieter über einen längeren Zeitraum, in der Regel ein Jahr oder länger. Bei dieser Art der Investition wird die gesamte Wohnung oder Immobilie an den Mieter vermietet, was wie immer mit Vorteilen und Risiken verbunden ist.

Welche Vorteile haben Langzeitmieten?

Passive Kapitalerträge

Sobald der Mietvertrag unterzeichnet ist und der Mieter eingezogen ist, kann sich der Vermieter zurücklehnen und regelmäßig die Miete kassieren. Dies macht sie zu einer geeigneten Option für Investoren, die nicht die Zeit oder die Ressourcen haben, ihre Immobilien aktiv zu verwalten.

Mieter, die sich kümmern

Darüber hinaus pflegen Mieter, die langfristige Mietverträge abschließen, die Immobilie mit größerer Wahrscheinlichkeit besser, da sie sie als ihr langfristiges Zuhause betrachten. Dies wiederum senkt die Instandhaltungskosten und den Unterhaltungsaufwand für den Vermieter. Langfristige Vermietungen bieten auch einen stetigen Einkommensstrom, der Investoren helfen kann, einen stabilen und vorhersehbaren Cashflow aufzubauen.

Welche Nachteile haben Langzeitmieten?

Mieterrisiko

Das Mieterrisiko ist eines der Hauptprobleme bei einer langfristigen Vermietung. Vermieter laufen Gefahr, dass die Mieter ihren Mietzahlungen nicht nachkommen oder Schäden an der Immobilie verursachen, deren Behebung kostspielig sein kann.

Begrenzte Kontrolle

Vermieter haben unter Umständen nur eine begrenzte Kontrolle über ihre Mietobjekte, da die Mieter das Recht haben, den Raum während der Mietdauer zu bewohnen. Dies bedeutet, dass der Vermieter ohne die Zustimmung des Mieters keine Änderungen an der Immobilie vornehmen kann, was die Möglichkeiten des Vermieters einschränken kann, Modernisierungen vorzunehmen und den Wert der Immobilie zu steigern.

Politisches Risiko (Mietkontrollen)

In einigen Gebieten kann es Unterschiede bei den Marktpreisen und dem Wert der Immobilie geben. So wurde beispielsweise in Berlin vom Senat eine Mietpreiskontrolle angeordnet, die später vom höchsten deutschen Gericht als verfassungswidrig aufgehoben wurde.

Schwierige Räumung (falls erforderlich)

Schließlich ist die Zwangsräumung ein schwieriger Prozess für Vermieter von Langzeitmietobjekten. Im Gegensatz zu Kurzzeitmietobjekten können Vermieter Mieter in Langzeitmietobjekten nicht ohne weiteres zwangsräumen. Der Prozess der Zwangsräumung eines Mieters kann zeitaufwendig und kostspielig sein und den Cashflow des Vermieters erheblich beeinträchtigen.

Langzeitvermietung: Pro und Kontra

Pros

- Passive Kapitalerträge

- Mieter, die sich kümmern

Cons

- Mieterrisiko

- Begrenzte Kontrolle

- Politisches Risiko (Mietkontrollen)

- Schwierige Räumung (falls erforderlich)

Ist eine Investition in Immobilien die richtige Altersvorsorge für dich?

Sprich mit einem unserer fachkundigen Berater und entdecke deine Rentenoptionen.

Fragen, die man sich bei der Auswahl einer Immobilie stellen sollte

Bei der Wahl einer Immobilie gibt es viele Faktoren zu berücksichtigen. Der Kauf einer Immobilie ist eine große Investition, daher ist es wichtig, vor der Entscheidung eine sorgfältige Prüfung durchzuführen.

Wir haben diese Checkliste zusammengestellt, die man sich fragen sollte, bevor man in eine Immobilie investiert.

Fragen, die man sich stellen sollten: Die Checkliste

Habe ich Nachforschungen angestellt?

Vor dem Kauf einer Immobilie ist es wichtig, dass man sich vorher informiert hat. Dazu gehört die Recherche der Geschichte der Immobilie, einschließlich früherer Eigentumsverhältnisse, Verkäufe und rechtlichen Fragen. Man sollte auch eine professionelle Inspektion durchführen lassen, um mögliche Probleme mit der Immobilie zu erkennen.

Kann ich die Immobilie vermieten?

Wenn man den Kauf einer Immobilie als Kapitalanlage in Erwägung zieht, sollte man sich vergewissern, dass die Immobilie gut vermietbar ist. Es lohnt sich, die aktuellen Mietpreise in der Gegend anzuschauen und die Nachfrage nach Mietobjekten zu bewerten.

Wie sieht die Gegend aus?

Die Gegend, in der sich die Immobilie befindet, ist ein wichtiger Faktor, den es zu berücksichtigen gilt. Achte auf Faktoren wie die Kriminalitätsrate, den Zugang zu Annehmlichkeiten wie Parks und Einkaufszentren und die allgemeine Attraktivität der Gegend.

Wie sieht es mit der Nähe zu Dienstleistungen aus?

Achte auch auf die Nähe der Immobilie zu wichtigen Einrichtungen wie Krankenhäusern, Schulen und Supermärkten. Dies kann sich auf die allgemeine Lebensqualität der Immobilie und ihren Wiederverkaufswert auswirken.

Gibt es öffentliche Verkehrsmittel in der Nähe?

Wenn man auf öffentliche Verkehrsmittel angewiesen ist, sollte man auf die Nähe der Immobilie zu Bushaltestellen oder Bahnhöfen achten. Dies kann sich auf die allgemeine Annehmlichkeit der Immobilie auswirken.

Gibt es bauliche Probleme?

Achte auf bauliche Mängel der Immobilie, wie Wasserschäden, strukturelle Probleme oder Schimmel. Diese Probleme können den Gesamtwert der Immobilie beeinträchtigen und kostspielige Reparaturen erforderlich machen.

Steht die Immobilie unter Denkmalschutz?

Wenn es sich um ein denkmalgeschütztes Objekt handelt, sollte man sich über etwaige Beschränkungen für Renovierungen und Reparaturen informieren.

Was kann ich bauen/entwickeln?

Wenn man Renovierungs- oder Erweiterungsarbeiten an der Immobilie plant, sollte man sich über etwaige Bebauungsbeschränkungen oder Bauvorschriften informieren, die sich auf die Pläne auswirken können.

Wie hoch sind die Steuersätze?

Man sollte sich über die verschiedenen mit der Immobilie verbundenen Steuersätze informieren, einschließlich der Grundsteuer, der Grunderwerbssteuer und der Dienstleistungssteuer.

Wie hoch sind die Instandhaltungskosten?

Berücksichtige die mit der Immobilie verbundenen potenziellen Instandhaltungskosten, einschließlich der Kosten für die Instandhaltung des Gebäudes, Dachreparaturen und Aufzugsreparaturen. Diese Kosten können sich auf die Gesamtrentabilität der Immobilie auswirken.

Welche Nutzungen sind nach Ansicht der Gemeinde zulässig?

Man sollte sich überlegen, welche Änderungen man an der Immobilie vornehmen darf.

Gibt es bauliche Probleme?

Achte auf mögliche bauliche Mängel der Immobilie, da deren Behebung kostspielig sein und den Gesamtwert der Immobilie beeinträchtigen kann.

Abschließend lässt sich sagen, dass die Auswahl einer Immobilie viel Recherche und Sorgfaltspflicht erfordert. Wenn man diese Faktoren berücksichtigt, kann man sicherstellen, dass man eine fundierte Entscheidung trifft und eine Immobilie auswählt, die den Bedürfnissen und finanziellen Zielen entspricht.

Wie man eine Immobilieninvestition finanziert

Investitionen in Immobilien sind eine großartige Möglichkeit, langfristig Vermögen aufzubauen und ein passives Einkommen zu erzielen.

Das größte Hindernis für die meisten Menschen, die in Immobilien investieren wollen, ist jedoch die Finanzierung.

Immobilien sind ein kapitalintensives Geschäft und erfordern erhebliche finanzielle Mittel, um den Einstieg zu schaffen. Wenn man eine Immobilie erwerben möchte, sollte man die folgenden Möglichkeiten und Risiken in Betracht ziehen.

Hypotheken: Ein Überblick

Was ist eine Hypothek?

Eine Hypothek ist eine Art von Darlehen, das zur Finanzierung des Kaufs einer Immobilie verwendet wird. Hypotheken sind die häufigste Form der Finanzierung von Immobilieninvestitionen und werden von den meisten Banken und Kreditinstituten angeboten.

In Deutschland gelten für Hypotheken besondere Anforderungen und Vorschriften.

Welche Anforderungen gelten für Hypotheken in Deutschland?

Um in Deutschland eine Hypothek zu erhalten, muss man eine Anzahlung von mindestens 20% des Immobilienwerts leisten. Das heißt, wenn man eine Immobilie im Wert von 500.000€ kaufen möchte, muss man eine Anzahlung von mindestens 100.000€ leisten.

Außerdem wird die Kreditwürdigkeit und das Einkommen geprüft, um festzustellen, ob für dich der Kredit in Frage kommt.

Bankbewertung vs. Marktbewertung

Wenn man eine Hypothek beantragt, wird die Bank eine Bewertung der Immobilie vornehmen. Die Bankbewertung unterscheidet sich von der Marktbewertung, das heißt, den Wert, den die Immobilie bei einem Verkauf auf dem freien Markt erzielen würde.

Banken verwenden in der Regel konservative Bewertungsmethoden, um den Wert der Immobilie zu ermitteln, was zu einer niedrigeren Bewertung als Marktwert führen kann. Dies kann sich auf die Höhe der Finanzierung auswirken, die du für die Immobilie erhalten könntest.

Überlegst du dir, in Immobilien für deine Rente zu investieren?

Sprich mit einem unserer Experten, um zu erörtern, ob eine Immobilieinvestition für dich die richtige Option ist.

Andere Arten von Darlehen, die Ihnen zur Verfügung stehen

Entwicklungsdarlehen

Erschließungsdarlehen sind eine Art der Finanzierung, die zur Finanzierung des Erwerbs, des Baus oder der Renovierung einer Immobilie verwendet wird.

Erschließungsdarlehen sind in der Regel teurer als Hypotheken und stehen nur Bauträgern mit einer Erfolgsbilanz von Projekten zur Verfügung.

Akquisitionsdarlehen

Anschaffungsdarlehen werden zur Finanzierung des Kaufs einer Immobilie verwendet. Diese Darlehen sind sehr teuer und haben in der Regel höhere Zinssätze als Hypotheken. Außerdem stehen sie nur Bauträgern mit einer nachgewiesenen Erfolgsbilanz zur Verfügung.

Allerdings, wenn man ein neuer Immobilieninvestor ist, ist man möglicherweise nicht für ein Akquisitionsdarlehen qualifiziert.

Baudarlehen

Baudarlehen werden für die Finanzierung des Baus einer neuen Immobilie verwendet. Diese Darlehen sind mit Zinssätzen von etwa 15% effektiver Jahreszins sehr teuer. Außerdem müssen sie in der Regel innerhalb eines festen Zeitrahmens von 1-3 Jahren vollständig zurückgezahlt werden.

Wenn man also nicht in der Lage ist, den Bau der Immobilie innerhalb des festgelegten Zeitrahmens abzuschließen, besteht die Gefahr, dass man mit dem Kredit in Verzug gerät. Das ist eine häufige Ursache für den frühen Untergang von Bauträgern.

Renovierungsdarlehen

Renovierungsdarlehen werden zur Finanzierung der Renovierung einer Immobilie verwendet. Diese Darlehen sind bei Banken erhältlich und werden häufig vom Staat garantiert. Sie bieten sehr niedrige Finanzierungsbeträge, aber da sie garantiert sind, haben sie sehr günstige Konditionen. Der Hinweis steckt schon im Namen: Renovierungskredite werden in der Regel von Personen in Anspruch genommen, die eine renovierungsbedürftige Immobilie kaufen wollen.

Der Staat vergibt diese Darlehen häufig, um die Energieeffizienz des Hauses zu verbessern und die Anforderungen des Klimawandels zu erfüllen. Sie kann auch eine einfache Methode zur Schaffung von Arbeitsplätzen oder zur Verbesserung der Wohnqualität in einem Gebiet sein.

Immobilieninvestitionen: Fazit

Immobilieninvestitionen können erhebliche finanzielle Vorteile bringen, sind aber auch mit Risiken verbunden. Wenn man die verschiedenen Arten von Immobilieninvestitionen kennt, die richtige Immobilie auswählt und die Risiken beherrscht, steht dem Aufbau eines rentablen Immobilienportfolios nichts mehr im Wege.

Überlegst du dir, in Immobilien für deine Rente zu investieren?

Sprich mit einem unserer Experten, um zu erörtern, ob eine Immobilieinvestition für dich die richtige Option ist.