Die Altersversorgung ist einer der wichtigsten Gründe für den Vermögensaufbau und das Investieren. Wenn man ein langes und häufig mühseliges Arbeitsleben hinter sich gebracht hat, möchte man das Kapital haben, um den großen Feierabend zu genießen und seine aufgeschobenen Lebensträume zu erfüllen. Wer pessimistischer ist, muss sich dennoch um ausreichende Finanzen bemühen, allein der Kosten von Medizin und Pflege wegen.

Die bekannteste Form der Altersversorgung sind die verschiedenen Formen von Rentenversicherung. Von der fast unausweichlichen gesetzlichen bis zur variantenreichen privaten, gibt es eine breite Auswahl, mit der fast alle Wünsche des Anlegers berücksichtigt werden können.

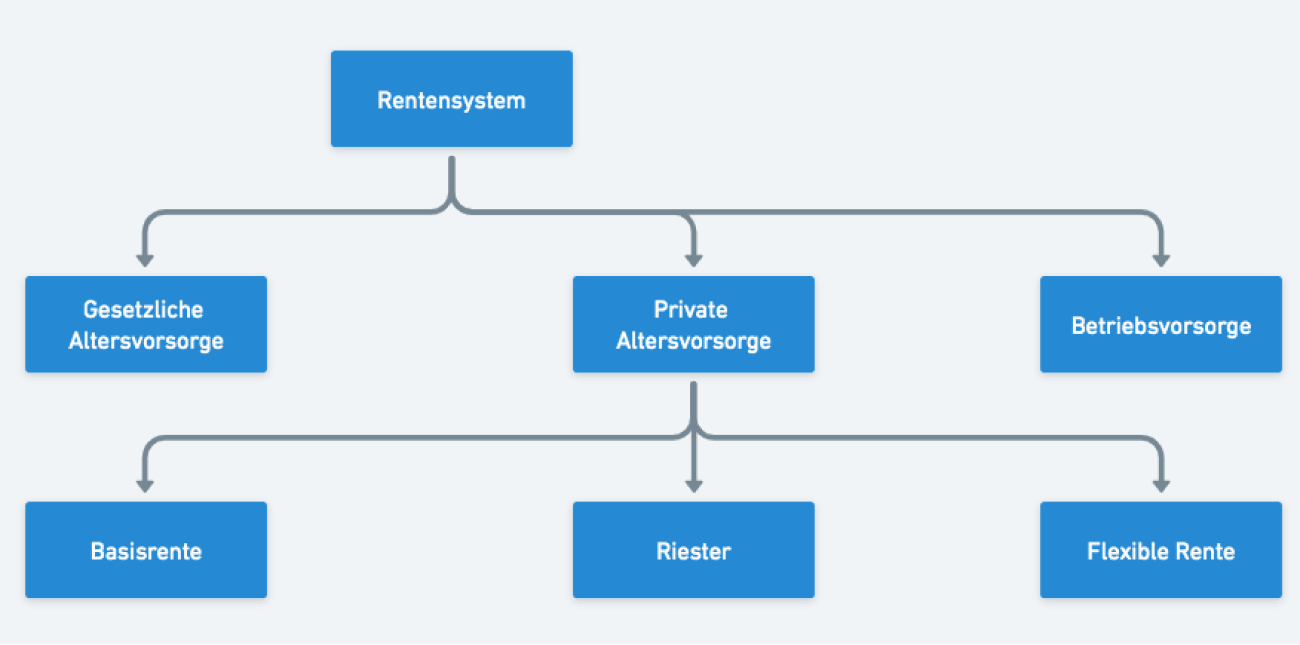

Die 3. Säulen der Rentenversicherung

In Deutschland wird bei der Altersvorsorge in drei Säulen oder Schichten unterschieden:

- Die gesetzliche Rentenversicherung

- Die staatlich geförderte Rentenversicherung

- Die private Rentenversicherung

Wie es die Namen bereits vermuten lassen, unterscheiden sie sich vor allem, wie viel Einfluss der Staat auf die genauen Umstände der Rente nimmt. Sowohl bei Einzahlung, Anlage als auch Auszahlung. Dafür werden sie steuerlich begünstigt.

In der Idealvorstellung basiert die Altersvorsorge auf allen Säulen. Die Grundsicherung übernimmt die staatliche Rente. Eine betriebliche Altersversorgung schließt die Rentenlücke zwischen erhaltender Rente und ehemaligem Einkommen, während eine Riesterrente der nicht durchgehend beschäftigten Ehefrau hilft. Beide Varianten sind staatlich gefördert. Sollte danach noch Bedarf an weiterem Einkommen bestehen, wird dies durch eine private Rentenversicherung bereitgestellt.

Selbstverständlich trifft auch dieses Ideal auf niemanden wirklich zu! Selbstständige bekommen nicht automatisch eine staatliche Rente. Nicht jeder ist Riester berechtigt. Vielleicht war die Frau der Hauptverdiener. Oder man brauchte die Flexibilität der privaten mehr als die Steuererleichterung der staatlichen Versicherung. Jeder Mensch ist verschieden und um die beste Mischung bei der Rentenversicherung zu erzielen ist es notwendig, die einzelnen Möglichkeiten genau zu kennen und aufeinander abzustimmen.

Die gesetzliche Rentenversicherung

Hierbei handelt es sich vor allem um die staatliche Rente. Die gesetzliche Rentenversicherung ist eine Pflichtversicherung für Arbeitnehmerinnen und Arbeitnehmer, sowie bestimmte weitere Personengruppen. Selbstständige sind in der Regel nicht versicherungspflichtig; obwohl es für beide Gruppen Ausnahmen gibt. Nicht versicherungspflichtige Personen können allerdings freiwillige in die Rentenkasse einzahlen.

Die Träger der gesetzlichen Rentenversicherung sind die 16 Rentenkassen. Zusammen bilden sie die Deutsche Rentenversicherung (DRV). Sie sind keine unmittelbaren staatlichen Behörden, sondern rechtsfähige Körperschaften des öffentlichen Rechts mit Selbstverwaltung. Daneben gibt es noch eine Reihe von berufsständischen Versorgungswerken. Von ihnen betreute Arbeitnehmer zählen damit nicht zu den gesetzlich Pflichtversicherten, haben aber Anspruch auf vergleichbare Leistungen.

Es handelt sich um eine umlagefinanzierte Versicherung. Wer Geld einzahlt, erwirbt Ansprüche auf Renten in der Zukunft. Gezahlt wird diese direkt aus den Beiträgen zukünftiger Einzahler. Die genau Höhe ist von insgesamt gezahlten Beitrag abhängig. Der Rentenanspruch ist dabei persönlich und kann nicht auf eine andere Person übertragen werden.

Rüruprente

Als Alternative wurde die Rüruprente entwickelt. Sie bildet das System der staatlichen Rente als Kapital gestützten Option ab. Wie bei der freiwilligen Zahlung in die Rentenkasse ist es möglich fast steuerfrei Geld anzulegen, um im Alter Leistungen zu erhalten. Bis zu 20.000 € können pro Jahr steuerbegünstigt investiert werden. Doch satt sich auf die Beiträge nachfolgender Generationen zu verlassen, wird das Geld in verschiedenen Geldanlagen investiert, um einen nachhaltigen Ertrag zu erwirtschaften. Von dieser Rendite häng wiederum die Höhe der zukünftigen Rente ab. Wie bei der staatlichen Rente ist auch hier der Rentenanspruch persönlich und nicht übertragbar.

Gerade durch die hohe Summe, die unversteuert angelegt werden kann, ist Rürup vor allem für Besserverdiener und Selbstständige interessant.

Die geförderte Rentenversicherung

Diese Gruppe enthält Versicherungen, die zwar gesetzliche Vorgaben erfüllen müssen, um eine Ersparnis bei der Steuer zu ermöglichen, insbesondere in der Auszahlung aber um einiges freier sind als die der 1. Schicht.

Ursprünglich war dies eine alleinige Domäne der betrieblichen Altersvorsorge (bAV), weshalb sie manchmal nach als Begriff für die ganze Kategorie verwendet wird. Die Weiterentwicklung des Anlagemarktes und insbesondere die Einführung der Riesterrente lassen allerdings den neuen Namen die Situation besser beschreiben.

Die betriebliche Altersvorsorge

Bei der bAV sichert der Arbeitgeber dem Arbeitnehmer eine Form der Altersunterstützung zu. Wie genau er es handhaben möchte, ist ihm selbst überlassen, er kann unter fünf unterschiedlichen Durchführungswegen den für ihn ansprechendsten auswählen. Ein Mitspracherecht hat Arbeitnehmer hier nicht. Er profitiert aber durch die steuerbefreiten Einzahlungen, die er in die Rentenversicherung tätigen kann. Und in den meisten Fällen kann ausgewählt werden, ob man bei Rentenbeginn lieber eine monatliche Rente oder doch eine Einmalzahlung erhalten möchte.

Einfachste Form der Durchführung ist die sogenannte Direktversicherung. Der Arbeitgeber schließt einen Vertrag mit einem Versicherungsunternehmen, bei dem der Arbeitnehmer Begünstigter ist. Die Beiträge erfolgen aus dem Bruttogehalt. Ein Arbeitnehmer hat dabei Anspruch auf eine Umwandlung von bis zu 4 % der Beitragsbemessungsgrenze der Rentenversicherung. Also jährlich etwa 3.384 Euro (2022). Dieses Geld wird weder versteuert, noch müssen dafür Sozialabgaben gezahlt werden!

Und sollte es zu einem Arbeitsplatzwechsel kommen, ist es sehr einfach den Vertrag mitzunehmen oder selbst zu besparen.

Riester-Rente

Ziel der Riester Rente ist es allen Bürgern, weitgehend unabhängig vom Einkommen eine Altersversorgung zu ermöglichen. Um dies zu erreichen, verlässt sich diese Form der Rentenversicherung auf zwei Standbeine: Steuerfreiheit und Zulagen.

Bis zu einer Summe von 2100 € pro Jahr können die Beiträge zu Rentenversicherung steuerlich geltend gemacht werden. Für Besserverdiener ist sie somit eine Alternative zu Rürup und eine gute Ergänzung zur bAV.

Die Zulagen wiederum, mindestens 175 € pro Jahr, hilft besonders Sparern mit geringem Einkommen. Bei kinderreichen Familien kann die Zulage sogar der größte Vorteil werden. Kinder erhalten nämlich bis zu 300 € als Zulage, pro Jahr und Kind.

Dass diese Rentenversicherung auch zur Immobilienfinanzierung verwendet werden kann, ist dabei nur ein weiter Bonus.

Die private Rentenversicherung

Die letzte Gruppe ist die private Rentenversicherung. Privat bedeutet, dass die Altersvorsorge ohne staatliche Unterstützung organisiert und durchgeführt wird. Die Beiträge sind aus dem Nettoeinkommen zu begleichen und können nicht als Sonderausgaben steuerlich geltend gemacht werden. Dafür erfolgt die Auszahlung ohne weitere Steuerlast.

Es gibt zwar einige Produkte und Angebote, die direkt auf die Altersvorsorge abzielen, wie Rentenverträge und Lebensversicherungen, im weitesten Sinne zählen jedoch alle langfristigen Investitionen hierzu. Ein gut aufgestellter Etf-Sparplan kann genau so zur Altersvorsorge verwendet werden wie eine Immobilie oder ein persönlicher Goldhaufen. Durch den Verzicht auf Steuerbegünstigung, erwirbt man die Freiheit seinem eigenen Geld so flexibel umgehen zu können, wie man es möchte. Grenzen werde nur durch die Vernunft und die eigenen Ressourcen gesetzt.

Welche Rentenversicherung ist für mich?

Wofür man sich entscheidet, ist eine sehr persönliche Auswahl. Man könnte es mit der Formel Vorgaben oder Steuerlast beschreiben, aber dies ist leider zu einfach. Selbst eng verwandte Formen, wie die fünf Wege der bAV, können sich ganz erheblich voneinander unterscheiden. Selbst bei privaten Angeboten gibt es Vertragsbedingungen, die eine Option unannehmbar oder perfekt machen. Es gilt somit, je mehr Informationen man hat, desto besser. Am allerwichtigsten ist es jedoch zu wissen, was die eigenen Wünsche und Ziele sind.